- OMX Baltic−0,98%296,93

- OMX Riga−0,78%855,15

- OMX Tallinn0,00%1 943,07

- OMX Vilnius−0,17%1 147,28

- S&P 5001,81%5 363,36

- DOW 301,56%40 212,71

- Nasdaq 2,06%16 724,46

- FTSE 1000,64%7 964,18

- Nikkei 225−2,96%33 585,58

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,88

- GBP/EUR0,00%1,15

- EUR/RUB0,00%96,25

- OMX Baltic−0,98%296,93

- OMX Riga−0,78%855,15

- OMX Tallinn0,00%1 943,07

- OMX Vilnius−0,17%1 147,28

- S&P 5001,81%5 363,36

- DOW 301,56%40 212,71

- Nasdaq 2,06%16 724,46

- FTSE 1000,64%7 964,18

- Nikkei 225−2,96%33 585,58

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,88

- GBP/EUR0,00%1,15

- EUR/RUB0,00%96,25

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Väärika pensionilisa lootus purunes kildudeks

Kui Eesti inimese usk kohustuslikku pensionisüsteemi pole seni kadunud, siis saab see hävitatud hetkel, mil pensioniiga käes. Neljakohalised summad muutuvad ühtäkki mõnekümneeurosteks pangaülekanneteks, mis erilist elukvaliteedi tõusu ei paku.

Äripäeva poole pöördus 63aastane ettevõtte juht Jüri, kel saabus aeg teisest pensionisambast väljamakseid saama hakata. Tema pensionifondi oli kogunenud 19 700 eurot ning nüüd lootis ta heas usus, et saab summat kasutama asuda. Või vähemalt seda, et tal on raha kasutamisel valikuvõimalusi.

Süsteemiga lähemal tutvumisel selgus, et ta peab sõlmima kindlustusseltsiga lepingu, millega kantakse pensionifondist kogu tema raha valitud kindlustusandjale. Eestis pakuvad sellist teenust vaid kolm firmat: Compensa, Ergo ja SEB.

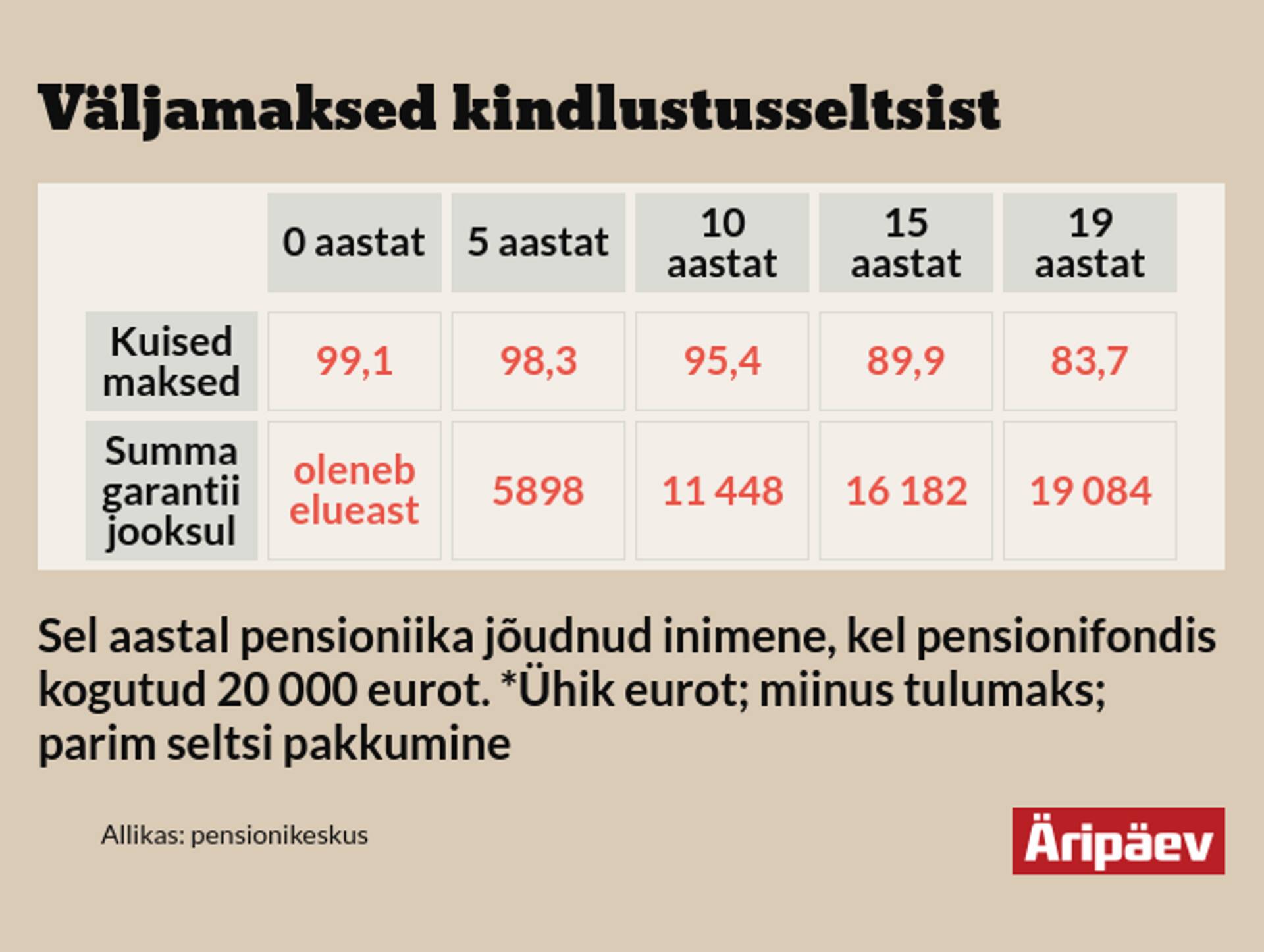

Ta asus ühe seltsiga kirjavahetusse, mille käigus pakuti välja võimalikud variandid ja summad, mis ta igakuiselt pensionilisana saama hakkab. Selgus, et summa sõltub sellest, kas ja millise tähtajaga garantiiperioodi ta valib.

Garantiiperiood tähendab lihtsustatult seda, et kui klient peaks enne tähtaega surema, siis saavad pärijad pensionimakseid garantiiperioodi lõpuni. Näiteks kui ta valis garantiiperioodi 15 aastat, siis oleks igakuine pensionilisa 92 eurot, millelt läheb maha tulumaks. Kui ta jagas oma kogutud summa 15 aasta peale, siis tuli summade vaheks üle 3000 euro. See on piltlikult öeldes raha, mille eest kindlustusselts kindlustab ennast selle vastu, kui mees peaks elama 30 või isegi enam aastat. Nõnda kaetakse lühema elueaga inimeste kogutud rahaga kauem elavate inimeste pensione.

Tasub teada

Äripäeva pensionitabeli järgi on keskmise palgaga inimene suutnud 2015. aasta jaanuari seisuga kõige paremal juhul teise samba fondi koguda 8100 eurot.

Isegi ilma garantiiperioodita teeb see igakuiseks pensionimakseks parimal juhul 40 eurot.

Kogutud pensioniraha kulutamiseks peaks elama veel vähemalt 17 aastat ehk 80aastaseks.

2013. aastal oli meeste oodatav eluiga sünnihetkel 72,7 aastat. Kindlustusseltsid jälgivad aga oodatavat eluiga pensionile minemise hetkel.

Pensionisüsteem on liiga jäik

Tõsi, laias laastus on need tingimused kirjas ka pensionikeskuse kodulehel. Seltsid arvutavad maksed annuiteedi valemiga, mis arvestab oodatavat eluiga. Ehmatus saabub inimese jaoks paratamatult hetkel, mil inimene näeb reaalselt pensionilepingu tingimusi ja saab teada igakuise pensionilisa.

Tahes-tahtmata tekib rida küsimusi: miks ei anta inimesele võimalust kohustusliku kogumispensioni raha veidikenegi paindlikumalt kasutada? Miks peab minu palgast ja sotsiaalmaksu arvelt võetud raha pealt teenima kindlustusasutus? Lisaks on risk, et kindlustusselts paigutab pensionivara edasi madala tootlikkusega varadesse, mistõttu võib raha hakata pikas perspektiivis ka miinusmärgiga tootlust teenima.

Kuna Jüri töötab edasi, siis jättis ta praegu raha pensionifondi alles. Seal teenib see vähemalt suhteliselt mõistlikku tootlust. Kui aga raha peaks ühel päeval tarvis minema, siis tuleb otsustada, mida edasi teha. Säilib lootus, et ehk muutub selle aja peale midagi seadusandluses või tuleb kindlustusseltsidelt paremaid valikuvõimalusi.

Ministeerium on praeguse olukorraga rahul

Rahandusministeeriumist kinnitati Äripäevale, et kiireid muutusi regulatsioonis oodata pole. Ministeeriumi kindlustuspoliitika osakonna juhataja Siiri Tõniste sõnul algasid väljamaksed II sambast alles 2009. aastal ning tänavu püütakse kaardistada senise kuue aasta kogemus ja hinnata, milles vajab süsteem arendamist. Konkreetsetest muudatustest ja nende ajakavast on praegu siiski vara veel rääkida, märkis Tõniste.

Süsteem ehitatud pensionilepingu tegemisele

Hetkel kuum

Üle kümne aasta tagasi toimunud pensionireformi üks eestvedaja Eiki Nestor tekkinud olukorras midagi arusaamatut ei näe. Tema sõnul on kogu teise samba süsteem üles ehitatud sellele, et lõpuks sõlmitakse kindlustusseltsiga annuiteedileping ja raha jagatakse elu lõpuni kätte jupikaupa. Inimesed ei saa tema sõnul lihtsalt aru, millist lepingut neile pakutakse.

"Inimlikust seisukohast on see ka loomulik," rääkis Nestor. "Nad ei tea, et seda raha ei jagata kindlate aastate peale. Tegelikult on selle lepingu sisu seaduse tähenduses üks - leping on nii kauaks, kuni inimene elab. Nagu iga kindlustuse puhul võtab kindlustusselts riski, et inimene elab kauem, ning inimene võtab vastupidise riski," märkis ta. Lisaks on süsteem Nestori sõnul loodud väga pika perspektiiviga, mistõttu on mõnekümne aasta pärast igakuised väljamaksed märgatavalt suuremad.

Tegelikult ei soovinud ka Jüri kogu summat kohe kätte saada ega seda ära kulutada. Ta mõistab hästi jupikaupa jagamise vajadust. Küll aga jäävad talle arusaamatuks kindlustusseltsi arvutuskäigud, mida selts kahjuks ka selgitama ei nõustunud. "Põhiline, mis häirib, on läbipaistvuse puudumine," kurvastas Jüri.

Sarnane leping kahjukindlustamisele

SEB Elu- ja Pensionikindlustuse juhatuse esimehe Indrek Holsti sõnul määravad pensionimakse kolm komponenti: ettevõtte kasutatav oodatav järelejäänud eluiga vastava vanuse kohta, ettevõtte garanteeritav intressimäär ja ettevõtte võetavad tasud. "Seltside pensionimaksed on erinevad, kuna ükski neist kolmest komponendist, mis pensionimakse suuruse määravad, pole turul reguleeritud," kinnitas Holst. Oodatava eluea hinnangud ja haldustasude suurused on sarnased, kuid suurim erinevus on Holsti sõnul turul hetkel garanteeritavates intressimäärades.

Üleelamisriski eest maksmine sarnaneb Holsti sõnul aga klassikalise kahjukindlustamisega ning kindlustusselts katab lühema elueaga inimeste kogutud rahaga kauem elavate inimeste pensione.

Äripäev soovitab

Kaks alternatiivset lahendust kindlustusseltsiga lepingu sõlmimisele:

Üks võimalus on pensioniraha väljavõtmist edasi lükata ja jätta see seniks pensionifondi tootlust teenima. Sel juhul oleksid 10 aasta möödudes maksed suuremad, kuna oodatav eluiga jääb vanuse kasvades aina lühemaks. Samas erinevad sama summa puhul maksed keskmist palka teeninud 63aastasele ja 72aastasele inimesele vaid veidi rohkem kui 10 euro võrra. Teine võimalus, mida paljud ka kasutavad, on jätta kogutud summa pensionifondi alles ning elada muudest säästudest või aitavad pärijad. Sel juhul jääb tulevikus pärijatele võimalus saada raha ühel päeval endale, sest pärimise korral võib kanda päritud osakud oma pensionikontole üle või ka kohe rahas välja võtta, mis on mõistlik lahendus, kui ei soovita fondi kogunenud raha hakata kindlustusseltsiga jagama.

Holst tõdes, et esineb juhtumeid, kus klient soovib enne lepingu sõlmimist pidada nõu advokaadi või juristiga. Samas on inimesi, kes on teemaga hästi kursis ja võtavad pakkumised kõigilt kindlustusseltsidelt. SEB Elu- ja Pensionikindlustusel on praegu sõlmitud 518 pensionilepingut.

Meid aheldatakse konservatiivsete seltside külge

Kommenteerib Äripäeva analüütik Raivo Sormunen:

Kui teise pensionisamba kogumisperioodil on inimestel vaba valik paigutada oma vara konservatiivselt või agressiivselt - võlakirjafondidesse või aktsiafondidesse -, siis raha väljavõtmisel aheldatakse meid konservatiivsete kindlustusseltsidega.

Praegune pensionide väljamaksmise süsteem on ehitatud üles sellisena, et pensioniraha väljavõtmiseks on praktiliselt ainuke võimalus sõlmida pensionikindlustusleping. See eeldab, et pensionieaks on jõutud koguda 50-700 rahvapensioni määra suurune pensionifond. Rahaliselt väljendatuna siis 8000-110 000 eurot. Sinna laia vahemikku peaaegu kõik pensionile minejad ka lõpuks välja jõuavad.

Pensionikindlustuslepingu suur pluss on surmani garanteeritud regulaarsed pensionimaksed, milleks annavad võimaluse seltside konservatiivne investeerimispoliitika ja suremustabelid, mis näevad meile pikka eluiga. Kuna seltside poliitikast lähtuvalt on pensionivara paigutatud madala tootlikkusega varadesse, lõikab see ära võimaluse saada osa majanduse ja aktsiaturgude arengust.

Teoorias võib see tähendada seda, et täna vanaduspensionile minev isik, kes on välja teeninud näiteks 100eurose II samba pensionilisa, saab sarnast pensioni ka 2045. aastal. Kuid siis pole tõenäoliselt saja euro ostujõust enam palju järele jäänud.

Seda olukorda aitaks parandada, kui võimaldaks kõigile pensionile minejatele fondiplaani väljamaksete võimalust. Lihtsalt seletatuna annab see võimaluse jätta raha pensionile mineku ajaks aktsiafondidesse ning müüa lisapensioni saamiseks igakuiselt maha kindlas koguses osakuid.

Muidugi võib sel juhul olla igakuine pensionimakse kõikuvam, kuid tõenäosus, et keskmiselt teenid sa summaarselt enam pensionilisa kui seltsi raha paigutanu, on küllalt suur.

Tasub teada: Väljamaksed teisest pensionisambast

1. Kui pensionikontole kogunenud osakute väärtus on võrdne 10kordse rahvapensioni määraga (1490 eurot) või on sellest väiksem, on võimalik see summa korraga välja võtta või leppida fondivalitsejaga kokku fondipension perioodilisteks väljamakseteks pensionifondist.

2. Kui pensionikontole kogunenud osakute väärtus jääb 10-50 rahvapensioni määra vahele (1490–7449 eurot), saab kogumispensioni välja võtta regulaarsete maksetena pensionifondist ehk sõlmida fondipensioni lepingu. Pensionisaaja peab valima sobiva graafiku. Mida vanem on inimene, seda lühema aja peale saab makseid jaotada. Näiteks inimesed vanuses 60 aastat saavad teha graafiku minimaalselt 12 aasta peale, 61–62aastased 11 aasta peale jne.

3. Kui kogutud summa on kasvanud üle 50kordse rahvapensioni määra (7449 eurot), tuleb kindlasti sõlmida kindlustusandjaga pensionileping. Väljamakseid tehakse pensionilepingu alusel eluaegse annuiteedina, st pensionisaaja ehk kindlustusvõtja elu lõpuni. Elu lõpuni tehtavad maksed arvutab välja kindlustusandja, kasutades annuiteedi arvutamise valemit.

4. Kui pensionikontole kogutud osakute koguväärtus on suurem kui 700kordne rahvapensioni määr (104 286 eurot), on osakuomanikul vähemalt 700kordsele rahvapensioni määrale vastava kindlustusmaksega pensionilepingu sõlmimisel õigus jätta ülejäänud osakud oma pensionikontole alles. Seda summat on teatud tingimustel võimalik ka välja võtta ühekordse maksena või fondipensionina.

Allikas: Pensionikeskus

Seotud lood

Enimloetud

2

Ka teised tootjad on mures

3

Kolm õppetundi tulevikuks

5

Äripäeva raadio kullafond

Viimased uudised

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Podcastid

Tagasi Äripäeva esilehele