- bestmarketing.ee

- dv.ee

- ehitusuudised.ee

- finantsuudised.ee

- foundme.io

- ituudised.ee

- kaubandus.ee

- kestlikkusuudised.ee

- kinnisvarauudised.ee

- laanevirumaauudised.ee

- logistikauudised.ee

- mu.ee

- palgauudised.ee

- personaliuudised.ee

- pollumajandus.ee

- raamatupidaja.ee

- toostusuudised.ee

- imelineajalugu.ee

- imelineteadus.ee

- virtuaalkliinik.ee

- OMX Baltic0,09%271,91

- OMX Riga−0,16%862,52

- OMX Tallinn0,33%1 732,68

- OMX Vilnius−0,22%1 064,37

- S&P 5000,07%6 044,24

- DOW 300,12%43 347,29

- Nasdaq 0,06%20 042,62

- FTSE 1000,42%8 136,99

- Nikkei 2251,12%39 568,06

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,96

- GBP/EUR0,00%1,2

- EUR/RUB0,00%103,98

- OMX Baltic0,09%271,91

- OMX Riga−0,16%862,52

- OMX Tallinn0,33%1 732,68

- OMX Vilnius−0,22%1 064,37

- S&P 5000,07%6 044,24

- DOW 300,12%43 347,29

- Nasdaq 0,06%20 042,62

- FTSE 1000,42%8 136,99

- Nikkei 2251,12%39 568,06

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,96

- GBP/EUR0,00%1,2

- EUR/RUB0,00%103,98

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Biotehnoloogiasektor nõuab jedi närve

“Jõud on biotech’idega,” alustasid JPMorgani analüütikud biotehnoloogiasektori tuleva aasta ülevaadet “Tähesõdade” parafraasiga. Analüütikute arvates tuleb järgmine aasta sektorile veelgi tugevam ning on uus lootus (taas “Tähesõdade” viide), et sektoris tuleb palju ühinemisi ja ülevõtmisi.

Viited “Tähesõdadele” pole sugugi asjakohatud: biotehnoloogiasektori iseloomustamiseks jäävad tavalised aktsiaturgude tivoli-võrdlused napiks. Sellesse sektorisse investeerimine on otsekui Surmatähe vastu lahingusse minek ning nõuab jedi terasest närve.

P/E suhet pole mõtet vaadata

Biotehnoloogiasektoris on biotech’id ehk ravimiarendajad. See sektor erineb farmaatsiasektorist, kus on sadadesse miljarditesse dollaritesse ulatuva turukapitalisatsiooniga ravimikontsernid Merck, Pfizer, Sanofi, Eli Lilly jt. Ka kontsernid arendavad ravimeid, kuid see on vaid murdosa nende tegevusest – suurema osa moodustab kasumlik ravimite tootmine ja müük. Mõnest miljonist mõne miljardini küündiva turukapitalisatsiooniga biotech’idel on ravimiarendus aga kogu nende eksistentsi mõte ja sisu.

Ravimiarendajad on põhimõtteliselt idufirmad nagu äppide arendajadki. Nad neelavad raha, tihti mitu korda rohkem kui äpiarendajad, kuid neil pole enamasti muud sissetulekut peale aktsiakapitali. Kui mõni ravim turule jõuab, leitakse sellele lepinguline levitaja, enamasti mõni suur farmaatsiafirma, või siis müüaksegi ravim mõnele kontsernile maha. Vähesed ravimiarendajad tegelevad ise oma toodete turustamisega ja veel vähesemad on kasumis.

Niisiis, nagu äpiarendajate puhulgi, ei ole ravimiarendajasse investeerimisel midagi peale hakata tavaliste näitajatega, nagu aktsia kohta teenitud kasum, turuosa või käive.

Kuid ka ravimiarendajatel tuleb vaadata bilanssi – kui palju on neil raha varuks. Kui varud otsa hakkavad lõppema, tuleb ravimiarendaja osanikelt raha juurde küsima ning seda tehakse tavaliselt pisut odavamalt aktsia turuhinnast. Ravimiarendajal on kombeks raha tõsta just siis, kui eufooria aktsia ümber on kõige suurem, näiteks on mõnest uuringust tulnud väga paljulubavad tulemused. Rusikareegel on: ravimiarendaja ei tõsta investoritelt raha siis, kui seda vaja on, vaid siis, kui selleks avaneb võimalus. Sest vajadus on suur ja pidev, häid võimalusi aga harva.

“Võib-ollat” ei ole olemas

Ravimiarendajatel on arendusjärjekorras ehk nn pipeline’is üks või mitu lootustandvat ravimikandidaati, tavaliselt 5–6, mis põhinevad enamasti ühel ja samal tüvel. Need on erinevas arendusstaadiumis, sest kõigiga samal ajal tegelemiseks ei ole enamasti piisavalt raha.

Ühe ravimikandidaadi viimine nii kaugele, et sellele saaks Ameerika Ühendriikide toidu- ja ravimiametist (FDA) ning Euroopa meditsiiniagentuurist (EMA) turule toomise luba taotleda, maksab sadu miljoneid dollareid. Sestap asub ravimiarendaja tegelema esmalt kõige lootustandvama kandidaadiga – sellisega, millele on kõige lihtsam turuluba saada (näiteks ravib veel ravimatut haigust) ning millega saab teoreetiliselt kõige kiiremini ja kõige rohkem raha teenida.

Eelnevast võib mõista, et ravimiarendajate aktsiaid ei liiguta kvartali- ega aastatulemused, ehkki nad avaldavad neid nagu teised noteeritud firmad. Ravimiarendajaid liigutavad sündmused nende arendatavate ravimikandidaatidega. Need sündmused on uuringutulemused, FDA nõuandva komisjoni istung ja FDA heakskiit (või tagasilükkamine). Kõik need sündmused on binaarsed, kas “jah” või “ei” – “võib-ollat” ei ole.

Üldiselt jagunevad ravimikandidaadi uuringud kolmeks, neid kutsutaksegi esimese, teise ja kolmanda faasi uuringuteks. Kõige tähtsam on viimane faas, kui tehakse kindlaks lõplik doseerimine ja kõrvalmõjud. See on ka kõige kallim uuring, mistap üritab mõni ravimiarendaja teha kolmanda faasi uuringut näiteks Indias või Ida-Euroopas.

Enamasti on kvartali või kuu täpsusega teada, millal uuring lõpeb. Palju täpsemalt on teada aga FDA nõuandva komisjoni istung (komisjoni soovitus või tagasilükkamine pole FDA jaoks siduv ning mõnikord on FDA komisjoni otsusele risti vastupidi talitanud) ja FDA turuloa saamise viimane päev ehk nn PDUFA date.

Kolmanda faasi uuringu kehvad tulemused või FDA keeldumine turuloast on ravimiarendajale väga valusad: see tähendab, et sajad miljonid on kulutatud ilmaasjata. Samas FDA positiivne otsus võib tähendada turu avanemist, kus aastane läbimüük võib ulatuda mõnesajast miljonist kuni paari miljardi dollarini.

Sestap võib mõista, miks sellised sündmused liigutavad ravimiarendaja aktsiat nagu Ameerika mägedel. Üsna tavaline on liikumine 20–40 protsenti eelmise päeva turuhinnast üles- või allapoole. Harvad pole ka juhud, kus aktsia hind on mõne sündmuse peale tõusnud üle kahe korra või kukkunud 90 protsenti. Üldiselt on ebaõnnestumised siiski tavalisemad kui õnnestumised: kümnest kliiniliste uuringuteni jõudnud ravimikandidaadist saab turuloa keskmiselt üks.

Ei sobi nõrganärvilistele

Volatiilsuse ja ettearvamatuse tõttu ei sobi ravimiarendajad investeerimiseks neile, kes loodavad aktsiaturule paigutatud raha säilimist ja tasapisi kasvu. Seda enam, et lõppeesmärgini, kogu firma naha ja karvadega mõnele suurele farmaatsiakontsernile mahamüümiseni, jõuavad õige vähesed ravimiarendajad. Hoopis enamad hääbuvad pankrotiga või muud moodi, olles läbi põletanud kogu investorite raha ning andmata vastu midagi peale purunenud lootuste.

Biotehnoloogiasektor sobib kauplejatele, kes on väga riskialtid, tahavad korraga suurt võitu saada ning on valmis peaaegu kõik kaotama. Aktsiate ostmine enne sündmust, kas siis enne uuringutulemuste teatavaks tegemist või turuloa kuupäeva, ei ole strateegia, mis sobib nõrganärvilistele. Sellised võiksid proovida hoopis nn run-up-strateegiat: aktsia ostmist kaua enne sündmust ja müük just enne sündmust. Nii saadakse osa sündmuse-eelsest aktsia hinna tõusust. Jääb saamata lotovõit, kuid samas pääseb ka peaaegu kogu panuse kaotusest.

Hea näide: Kite Pharma (Nasdaq: KITE)

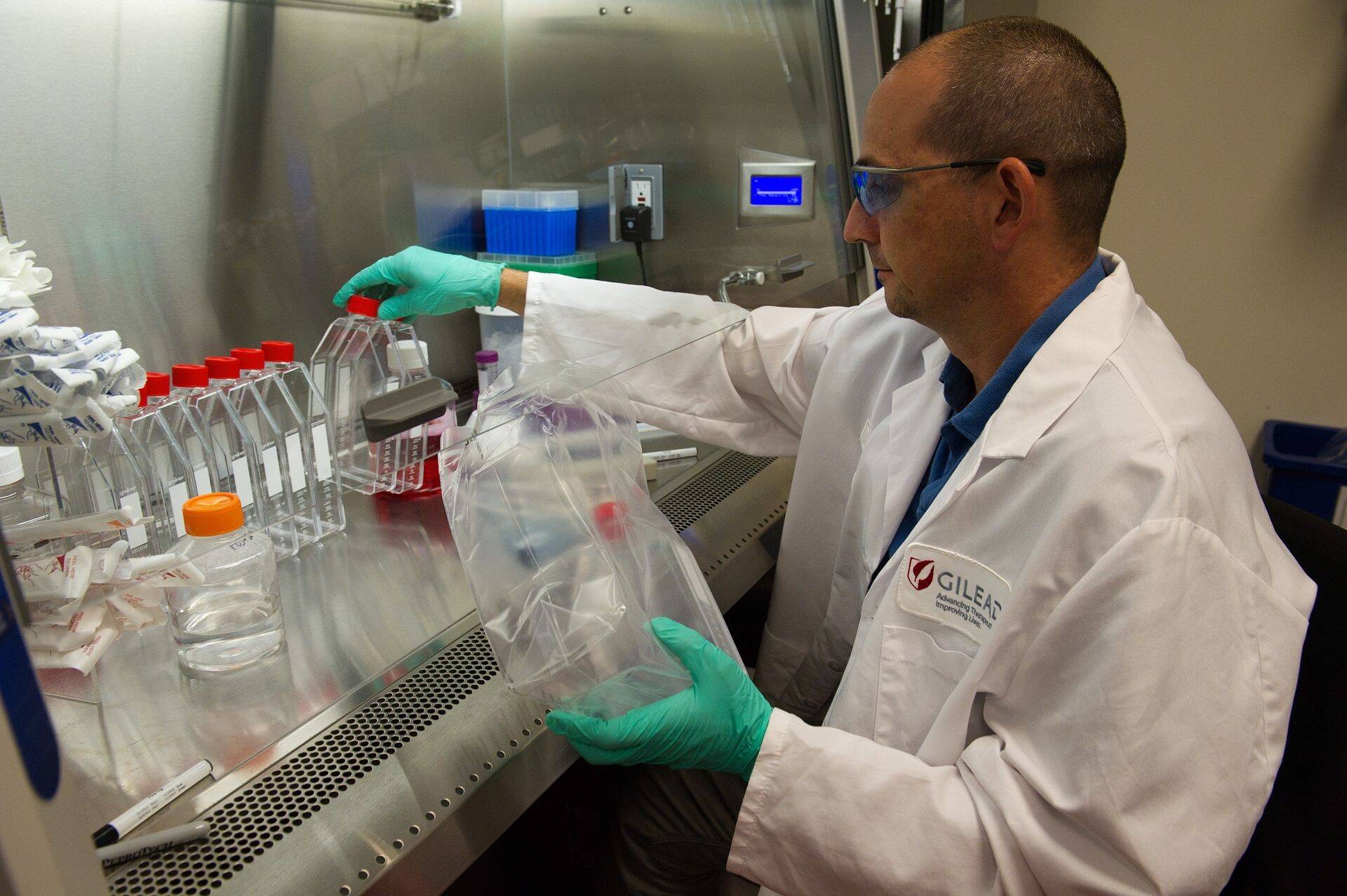

CAR-T ehk lihtsalt öeldes individuaalsete ravimite arendaja Kite Pharma tegi Nasdaqil IPO 2014. aasta juunis, müües investoritele üle 8 miljoni aktsia 17 dollariga tükk. Sama aasta detsembris sai firma investoritelt lisaks üle 200 miljoni dollari, sedakorda juba kolm korda kõrgemalt hinnatasemelt.Firma arendatav CAR-T ravim mitte-Hodkini lümfoomi raviks on andnud paljutõotavaid uuringutulemusi. Selle mullu lõppenud uuring valiti tänavu kevadel aasta parimaks. Selleks ajaks oli aktsia hind tõusnud juba 100 dollari piirimaile.Finaali jõudis Kite Pharma investorite tee tänavu oktoobris, mil ravimigigant Gilead teatas, et ostab Kite’i ära 11,9 miljardi dollariga ehk 180 dollariga ühe aktsia eest. Seega said Kite’i esialgsed investorid oma raha kolme aastaga enam kui kümnekordselt tagasi. Ehkki kõlab hääli, et CAR-T on vaid üks tühipaljas ülespuhutud lühend, tõestab Kite vastupidist. Gileadilt riskantne tehing, kuid näiteks eelmise suurtehinguga oli firmal õnne: kuus aastat tagasi osteti 11 miljardi dollariga ravimiarendaja Pharmasset ja selle C-hepatiidi ravim Sovaldi, mille müük on ettevõttele praeguseks toonud üle 50 miljardi dollari.

Halb näide: MannKind Corporation (Nasdaq: MNKD)

Legendaarse biotehnoloogiainvestori Alfred Manni asutatud firma. Et Mannil on ette näidata mitu edulugu, usuti ka MannKindi puhul, et Manni puudutus toodab kulda. Elu aga näitas vastupidist.Aastal 2001 ostis MannKind ühe teise idufirma, kellelt saadi väikese inhalatsiooniaparaadi arendus. Seejärel hakati arendama sissehingatava insuliini ideed, ravimi nimeks sai Afrezza. Paar aastat hiljem tegi ettevõte IPO. Esimestel aastatel kerkis aktsia hind kiiresti üle kahekordse IPO hinna, ületades 100 dollari piiri. Siis algasid probleemid. FDA ei andnud Afrezzale turuluba; tuli teha uued uuringud ja ka nende peale tuli äraütlev vastus. Probleeme oli tootmisega, inhalaatori disainiga, ravimi annustamisega.Mitu korda pidi MannKind investoritelt raha juurde küsima, aga mingeid tulemusi polnud ette näidata. Aktsia kurssi toetas veel vaid mõne investori pime usk Manni kõike kullaks muutvasse puudutusse.Lõpuks, aastal 2015, FDA leebus ja lasi Afrezza turule. Seal osutus see äriliseks fiaskoks, nagu skeptikud olid ennustanud. Miljardeid dollareid neelanud ravimiarenduse (Mann üksi pani MannKindi 0,9 miljardit) lõpp-produkt oli toode, mis lihtsalt ei müünud. Ettevõtte aktsiat saab praegu osta odavamalt kui 3 dollariga.

Seotud lood

Föderaalreservi kolmapäevane pressikonverents valmistas investoritele üllatuse ning kulla hind sööstis järsult alla. Kas kujunemas on hea ostukoht?

Äripäeva TOPid

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Enimloetud

4

“Ainus võimalus on sportlikult vihastada ja jõuga välja ronida.”

Viimased uudised

Võimud võtsid laeva üle ja alustasid uurimist

Elektri hind kerkib ilmselt taas

Tsahkna: ankrute lohistamist on raske pidada juhuseks

Tagasi Äripäeva esilehele