- OMX Baltic−1,37%304,08

- OMX Riga0,17%875,71

- OMX Tallinn−0,65%1 946,38

- OMX Vilnius−0,59%1 160,77

- S&P 500−4,84%5 396,52

- DOW 30−3,98%40 545,93

- Nasdaq −5,97%16 550,61

- FTSE 100−0,91%8 397,33

- Nikkei 225−2,75%33 780,58

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,91

- GBP/EUR0,00%1,18

- EUR/RUB0,00%93,2

- OMX Baltic−1,37%304,08

- OMX Riga0,17%875,71

- OMX Tallinn−0,65%1 946,38

- OMX Vilnius−0,59%1 160,77

- S&P 500−4,84%5 396,52

- DOW 30−3,98%40 545,93

- Nasdaq −5,97%16 550,61

- FTSE 100−0,91%8 397,33

- Nikkei 225−2,75%33 780,58

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,91

- GBP/EUR0,00%1,18

- EUR/RUB0,00%93,2

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

EfTENi pakkumine ajab vanduma!

Eile teatas minu portfellis esindatud EfTEN Real Estate Fund III, et kavatseb peatselt turule tulla uue aktsiapakiga, kuid selgus, et paraku saan ma neid tõenäoliselt vaid näpuotsaga.

Esmalt ajas börsiteates antud info eelisjärjekorras märgitava aktsiahulga kohta mul juhtmed korralikult lühisesse. Börsiteates oli kirjas, et praegusel aktsionäril on eesõigus märkida aktsiaid võrdeliselt oma aktsiate nimiväärtuse summaga. Hmm… kõlab kummaliselt. Selline sõnastus pani mind pikalt pead kratsima. Kuna aktsia nimiväärtus on kümme eurot ja mul on neid 75 tükki, arvasin esialgu, et mul on võimalik neid märkida eelisjärjekorras 750 euro eest. Et ikka kindel olla, võtsin ühendust EfTENi juhi Viljar Arakasega ja palusin selgust.

Arakas seletas, et kui fondil on kokku 3 222 535 aktsiat, siis minu 75 aktsiat moodustab sellest 0,00232%. Arvestades ühemiljonilist uut aktsiapakki oleks mulle eelismärkimisega tagatud sama proportsioon ehk ainult 23 (!) aktsiat. Juhul, kui peaks tulema eelmise emissiooniga sarnane ülemärkimine, siis peaksin suurema kui 23 aktsia saamiseks panema mängu korraliku hulga raha ja võib-olla ei piisa sellestki. Senine ebaõnn oli muidugi mu enda süü. Ma hüppasin reele alles hiljem ja ei osalenud EfTENi esimestes emissioonides. Igas emissioonis on eelisjärjekorras võimalik aktsiaid märkida olemasolevatel aktsionäridel ja kui nood juba neljakordselt üle märgivad, siis ülejäänud saavadki vaid käputäie aktsiaid.

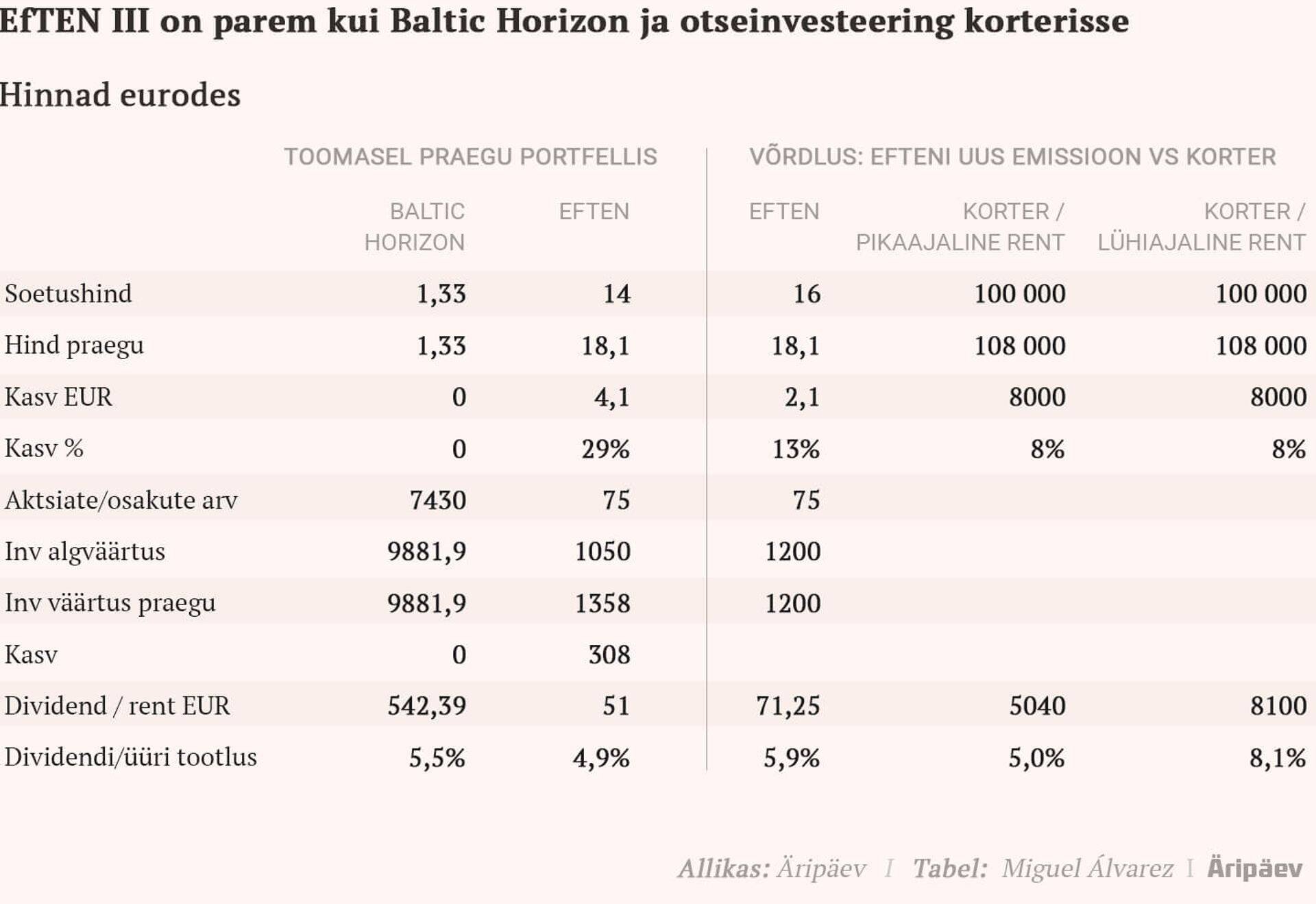

Otsustasin kohe järele uurida, kuidas minu EfTENi positsioonil on läinud. EfTENiga sarnasel Baltikumi ärikinnisvaraturul tegutseb ka teine minu portfellis esindatud fond – Baltic Horizon Fund. Lisaks neile kahele tahtsin veel vastust küsimusele, kas on üldse mõtet fondide kaudu kinnisvarasse investeerida või tuleks seda teha otse. Et ostan korteri ja üürin välja, nagu paljud eestlased on teinud, eriti viimastel aastatel. Äkki on fondide tootlus liiga väike?

Kumb on kõvem?

Panin kõrvuti oma senised kinnisvarafondi-investeeringud ja esmapilgul nägin, et EfTEN III on pakkunud korralikku kapitalikasvu väiksema dividendiga, samas Baltic Horizonil pole kapitalikasvu ollagi, aga dividenditootlus on parem, kui EfTENil.

Baltic Horizonilt olen saanud regulaarset kvartaalset dividenditulu igas kvartalis, kuid osakuhind pole kahe aasta jooksul muutunud, praegu maksab osak 1,33 eurot, mis oli ka minu investeeringu soetushind. Seega kapitalikasvust pidin suu puhtaks pühkima. Aga dividenditootlus oli eelmisel aastal 7,4% aastas.

EfTEN Real Estate Fund III aktsiaid on mul kokku 75. Soetasin need 1. detsembril 2017 emissiooni käigus hinnaga 14 eurot tükk kokku 1050 euro eest ja sain 51 eurot dividendi, mis teeb tootluseks 4,9%. Kui nüüd EfTEN kavatseb 2018. aasta eest maksta dividendi 0,95 eurot aktsia kohta, siis minu soetushinna puhul tuleb investeeringu tootluseks 6,8%. Kapitalikasv on aga olnud võimas ehk ligi 30%, vähem kui pooleteise aasta jooksul.

Neid kahte omavahel võrreldes tundub Baltic Horizon nagu maja rahulikus, väljakujunenud rajoonis, kus midagi uut ei juhtu, kuid nõudlus rendipinna järele kasvab stabiilselt. EfTEN aga meenutab maja moodsas piirkonnas, kus igal aastal lisandub uusi hooneid, mis suurendavad hoogsalt nii piirkonna väärtust kui ka rendinõudlust.

Aga kas ise korter osta oleks hea mõte? Uurisin seda sõbrannalt, kes majandab juba aastaid Tallinna kesklinnas, heas piirkonnas umbes 30m2 stuudiokorteritega, olles kursis nii pikaajalise kui ka lühiajalise rendi nüanssidega. Tema andmetega tutvudes selgus, et kinnisvara kapitalikasv oli keskmiselt 8% aastas. Pikaajalise rendi puhul oli renditootlus 5% ja lühiajalise rendi puhul veidi üle 8%. Miks nii väike vahe? Kas turist siis polegi kuldmune munev hani? Sõbranna selgitas, et pikaajaline üüriline maksab nii üüri kui ka kommunaalid. Lühiajalise puhul maksab klient vaid üüri (majutust), aga kommunaalid, mis talvel on päris kõrged, tuleb külaliskorteri ettevõtjal endal maksta. Samuti ei jätku turiste samas mahus terveks aastaks. Tallinna kesklinnas on isegi hea, sest see on turistide põhiline majutuseelistus. Suvel kolme kuu jooksul on korterite täituvus üle 90%. Samas talvel tullakse peamiselt nädalavahetusteks, v.a pühadel ja koolivaheaegadel.

Fondi kaudu kinnisvarasse investeerimisel on tore see, et on olemas likviidsus, puuduvad lisakulud kinnisvara hooldamisel ja ajakulu üürilistega tegelemiseks. Kõiki uuritud võimalusi vaagides ma tunnistan, et EfTENi uus pakkumine ahvatleb. Kui saaks EfTENi uusi aktsiaid märkida miinimumhinnaga 16 eurot, siis selle hinna juures oleks dividenditootlus 5,9%. Turuhind on praegu 18,10 ehk kui õnnestuks saada aktsiaid 16 euroga, oleks see justkui 13% soodukaga saadud. EfTENi prospekt pole veel välja antud, seega mingit otsust veel vastu võtta ei saa.

Seotud lood

Enimloetud

5

Vaidlus maksab Eestile mitu miljonit

Viimased uudised

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Podcastid

Tagasi Äripäeva esilehele