- OMX Baltic−0,98%296,93

- OMX Riga−0,78%855,15

- OMX Tallinn0,00%1 943,07

- OMX Vilnius−0,17%1 147,28

- S&P 5001,81%5 363,36

- DOW 301,56%40 212,71

- Nasdaq 2,06%16 724,46

- FTSE 1000,64%7 964,18

- Nikkei 225−2,96%33 585,58

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,88

- GBP/EUR0,00%1,15

- EUR/RUB0,00%96,25

- OMX Baltic−0,98%296,93

- OMX Riga−0,78%855,15

- OMX Tallinn0,00%1 943,07

- OMX Vilnius−0,17%1 147,28

- S&P 5001,81%5 363,36

- DOW 301,56%40 212,71

- Nasdaq 2,06%16 724,46

- FTSE 1000,64%7 964,18

- Nikkei 225−2,96%33 585,58

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,88

- GBP/EUR0,00%1,15

- EUR/RUB0,00%96,25

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Idufirmade väärtused võetakse lambist

Silicon Valley saladus kuumimate ettevõtete väärtuse määramiseks on see, et numbrid mõeldakse sisuliselt välja, vahendab Bloomberg.

Näiteks sõnumite saatmiseks loodud rakenduse Snapchat, millel pole erilist käivet, väärtus on väidetavalt 15 miljardit dollarit, samas kui 5,5 miljardi eurose käibega pesuvahenditootja Clorox väärtust peetakse väiksemaks. On väga tõenäoline, et Snapchati tegelik väärtus ei ole sugugi nii suur.

Küpsemate idufirmade puhul on investorid nõus kõrgema väärtusega, sest see aitab ettevõttel töötajaid leida ja usaldusväärsust tekitada. Investorid tahavad vastu saada kindluse, et ettevõtte müümisel või börsile minekul saavad nemad raha esimesena tagasi. Intervjuud asutajate, riskikapitalistide ja juristidega (kes tegelevad investeerimislepingutega) paljastavad maailma, milliste kokkulepete alusel selliseid tehinguid tehakse.

Tagatoa kokkulepped

Niinimetatud tagatoa kokkulepped muutuvad järjest levinumaks, sest tehnoloogiafirmad ei suundu enam nii kiiresti börsile, selgub Bloomberg Businessi poolt kogutud finantsdokumentidest ja intervjuudest.

Taoline tegevus muudab ettevõtte väidetava väärtuse suhteliselt hämaraks. See võib väga ohtlik olla, sest privaatseid investeeringuid tegevad investorid ei võta tavainvestoritega (need, kes juba börsil olevasse ettevõttesse investeerivad) võrreldes nii palju riske. Ajaks, mil ettevõte läheb börsile, ei pruugi riskikapitali antud turuväärtus reaalsusele vastata.

Konkreetse numbri määrab tavaliselt ettevõte ja ta teeb seda teatud tingimuste alusel, mis on loodud peamiselt riskiinvestorite raha kaitsmiseks. Seda tehakse tihtipeale töötajatest osanike ja varasemate investorite arvelt, kelle osalust lahjendatakse selleks, et uued investorid saaksid liituda. Kui keegi on näinud filmi "The Social Netowork," saab ta aru, kuidas see töötab.

"Need suured numbrid ei tähenda praktiliselt mitte midagi," ütles Randy Komisar, kes on riskikapitali juhtiva ettevõtte Kleiner Perkins Caufield & Byers partner. "Need numbrid iseloomustavad väga keskpäraselt ettevõtte tõelist väärtust. Kui numbrid on olnud varasemalt liiga kõrged, siis neid muudetakse igasuguste legaalsete tehnikatega," lisas Komisar.

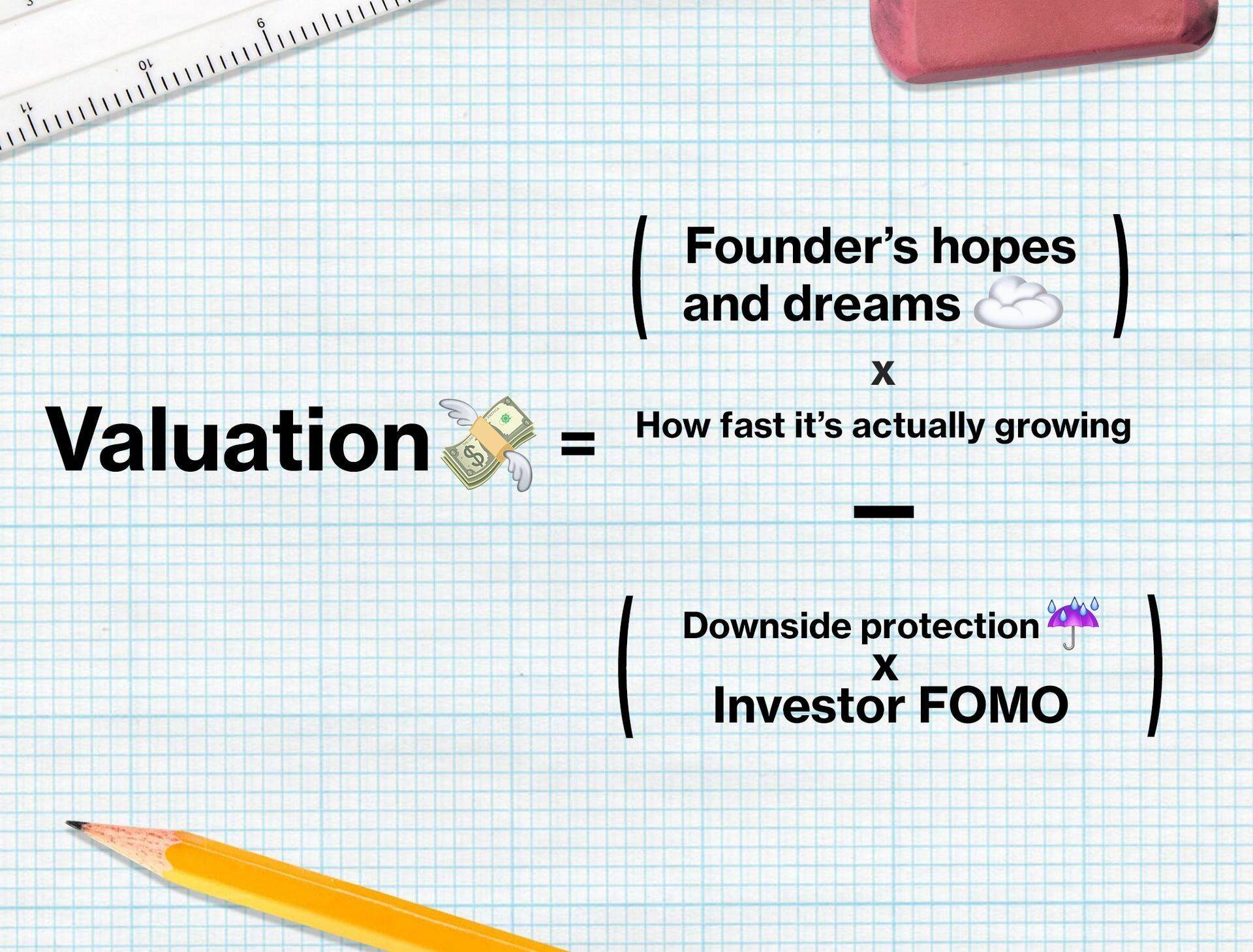

Selleks, et Uber oleks väärt 40 miljardit või Airbnb 20 miljardit dollarit, on vaja väärtuse arvutamisel veidi loovust. Kuna privaatsetel tehnoloogiafirmadel ei ole tihtipeale piisavalt kasuminumbreid või ajaloolisi andmeid – või erilist käivet (Snapchat) – siis investorid ei saa neid näitajaid niivõrd palju arvesse võtta. Näiteks börsil olevate ettevõtete puhul kasutatakse just neid näitajaid. Kui me saaks tehnoloogia-idufirmade väärtuse arvutamist iseloomustada matemaatilise valemina, näeks ta välja selline:

Hetkel kuum

Asutaja lootused ja unistused

Kõigepealt tekib ettevõtte asutajale pähe mingi number. Tavaliselt see number tuletatakse ettevõtte varasemast turuväärtusest ja konkureerivate ettevõtete väärtusest. Kui Slack Tehnologies asutaja Stewart Butterfield otsustas koguda 120 miljonit dollarit, oli tema eesmärk paisutada ettevõtte väärtus miljardi dollarini. Paisunud väärtus tähendab seda, et asutajad ei pea nii palju osakuid ära jagama, et suurt kapitali koguda.

Miljardi dollari ettevõtted liituvad unicorni (ükssarvik) klubiga – see termin iseloomustab, kui haruldaselt taolisi firmasid esineb. Vaatamata sellele on praegu neid tekkinud juba 50. Ettevõttete kohta, mille väärtus ületab 10 miljardit, on tekkinud nimetus decacorn (kümne sarvega loom). Nn decacornide hulka kuuluvad Airbnb, Dropbox, Pinterest, Snapchat ja Uber. See sõna iseloomustab väljamõeldud olendit, keda ei ole olemas. "Kui sa ärkad üles ruumis, mis on täis ükssarvikuid, siis sa tead, et sa näed und," ütles Spark Capitali kaasasutaja Todd Dagres.

Rahavoog on näitaja, mida investorid vaatavad, et aru saada, kui kiiresti firma suudab oma käivet kasvatada. Tehnoloogia-idufirma puhul pole rahavoog aga nii tähtis. Finantseerijad vaatavad samuti ka seda, palju ettevõttel kliente on, aga neid ei huvita, kas keegi ka teenuse või toote eest reaalselt ka maksab. Tegevuskulusid uute idufirmade puhul üldiselt ignoreeritakse (selleks, et raha teenida, tuleb seda ka kulutada). Peamiselt loodavad investorid, et varajane kiire kasv tagab ka tulevikus juurdekasvu.

Kaitse languse vastu

Nüüd muutuvad asjad aga riukalikuks. Kohustuslike dokumentide täitmisel proovivad idufirmad erinevaid kokkuleppeid ja klausleid peita, mis on loodud selleks, et investorid ülepaisutatud väärtust aktsepteeriksid. Veidi küpsemate firmade puhul on selline tegevus finantseerimise ajal regulaarne ja isegi nahaalne. Nende kapitalinõudlus on suurem, seega peavad nad pöörduma keerulisemalt tegutsevate investeerimisfirmade poole, kes taolisi tingimusi nõuavad. Idufirmad, kes investoritele heldelt garantiisid jagavad, saavad ka kõrgema turuväärtuse.

Iga tingimus annab võimaluse uutele investoritele raha tagasi maksta ka siis, kui aktsiaemissioonil hinnatakse ettevõtet turu poolt tunduvalt madalamalt. Tihtipeale antakse garantiisid ka juhul, kui idufirma tahab madalama väärtuse juures uuesti raha koguda.

Üks eritingimus näiteks määrab ära, et teatud grupid saavad oma raha teistest enne kätte. Teine mehhanism, mida kutsutakse põrkerattaks, annab investoritele turuväärtuse vähenedes osakuid juurde. See eemaldab riski, et nende osakute koguväärtus kunagi väheneks.

"Kui ma räägime nendest decacorn-tüüpi väärtustest, siis üldiselt neid kokkuleppeid struktureeritakse nii: nende väärtus võib tõesti olla nii suur, see ei ole võltsitud number, kuid see ei ole sama, mis börsil oleva ettevõtte puhul," ütles Storm Ventures direktor Jason Lemkin. Tema sõnul on alati mingisugune garantii hinnalanguse vastu.

Investorid kardavad midagi maha magada

Investorid kardavad läbi põleda ja püüavad oma riske maandada. Lisaks sellele on investorid hirmul, et jäävad ilma järgmisest Google'ist või Facebookist .Tõsine FOMO (fear of missing out - kartus millestki ilma jääda) võib panna investoreid kuumimate tehingute saamiseks tegema hullumeelseid asju. Kuid nad ei taha lihtsalt lubadust, et varsti tuleb IPO. Nad tahavad, et see juhtuks varsti.

Ettevõtted, mis küpsetele idufirmadele raha annavad, on tavaliselt riskifondid, investeerimispangad ning välismaised fondid, kes ei jõua oodata 7-10 aastat, et ettevõte hakkaks neile tulu teenima. Kui idufirma juhatus lubab kiiret IPOt, siis on ka suurem võimalus, et investorid annavad ettevõttele priskema turuväärtuse. Sadade miljonite eest võivad investorid saada allahindlust ka IPO ajal. Tihtipeale saavad nad IPO ajal aktsiaid 20 protsenti odavamalt kui tavainvestorid.

"Kui investorid nõuavad massiliselt selliseid eritingimusi, siis see annab mulle märku, et turul suured riskid ja palju ebakindlust. Nad tõesti üritavad ennast kaitsta," ütles taolistes tehingutes rolli mängiva õigusfirma Fenwick & West partner Barry Kramer. "Ma ei tahaks rääkida mullist, aga see tekitab muret, et praegu on taolised ettevõtted ülehinnatud," lisas ta.

Samas on olemas ka number, mis on veidi reaalsem. See on väärtus, mis arvutatakse professionaalsete audiitorite poolt ja mis põhineb ettevõtte lihtaktsiatel. See number tuleb ametlikest arvudest tavaliselt kõvasti väiksem. "See võib olla 30 protsenti väiksem või 50 protsenti väiksem," ütles Kramer ja lisas, et tavaliselt ei avalikustata neid numbreid enne IPOt.

Seotud lood

Enimloetud

2

Ka teised tootjad on mures

3

Kolm õppetundi tulevikuks

5

Äripäeva raadio kullafond

Viimased uudised

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Podcastid

Tagasi Äripäeva esilehele