- OMX Baltic0,05%304,02

- OMX Riga−0,22%875,85

- OMX Tallinn−0,01%1 954,22

- OMX Vilnius0,14%1 160,03

- S&P 5000,09%5 586,06

- DOW 300,63%41 846,78

- Nasdaq −0,68%17 205,24

- FTSE 100−0,88%8 582,81

- Nikkei 225−4,05%35 617,56

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,92

- GBP/EUR0,00%1,2

- EUR/RUB0,00%91,93

- OMX Baltic0,05%304,02

- OMX Riga−0,22%875,85

- OMX Tallinn−0,01%1 954,22

- OMX Vilnius0,14%1 160,03

- S&P 5000,09%5 586,06

- DOW 300,63%41 846,78

- Nasdaq −0,68%17 205,24

- FTSE 100−0,88%8 582,81

- Nikkei 225−4,05%35 617,56

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,92

- GBP/EUR0,00%1,2

- EUR/RUB0,00%91,93

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Laenuintresside fikseerimine ahvatlev, kuid riskantne

Meie pangalaenudes kasutatavad euriborid on langenud sügavasse miinusesse ja inimesed võtavad madala intressi tõttu üha julgemalt laene. Päevakorrale on kerkinud küsimus, kas nüüd oleks tark kindlustada end võimaliku tõusu eest.

"Odava laenurahaga majanduse ergutamine pole andnud soovitud tulemusi. Probleemiks kujuneb juba läbitud õppetund, kus odav laenuraha ei oska mujale liikuda kui kinnisvarasse. See põhjustab aga mullistumise," iseloomustas olukorda investor ja ettevõtja Elmo Somelar.

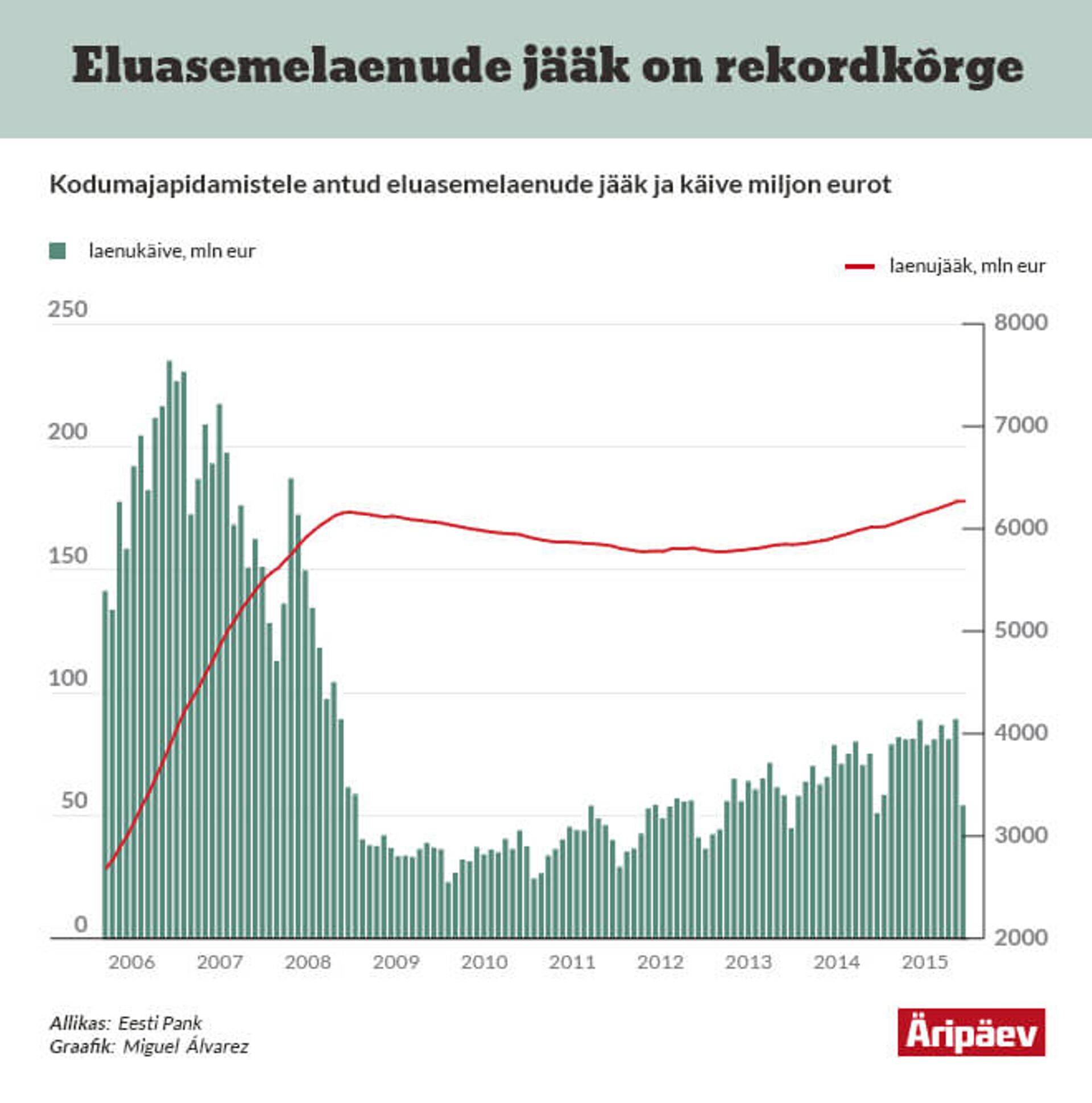

Viimasel ajal on kinnisvaraturg tõepoolest elavnenud ning seda on näha nii esitatavate laenutaotluste arvu suurenemisest kui ka väljastatud eluasemelaenu mahtudest. Näiteks SEBs suurenes mullu väljastatud kodulaenude maht võrreldes 2014. aastaga 25%. Eluasemelaenude jääk purustab aga iga kuu uusi rekordeid.

See on ka mõistetav, sest võrreldes buumiajaga on eluasemelaenu intressid mitu korda madalamad. See ei saa aga igavesti kesta ning nõnda kerkib päevakorrale küsimus, kas tasuks end euribori võimaliku tõusu vastu kindlustada. Selleks pakuvad pangad kas intressimäärade fikseerimist või lisakindlustust.

Fikseerimine maandaks riske

Kõige paremini on muidugi läinud neil, kel pole laenulepingus kirjas punkti, et negatiivse euribori korral loeb pank baasintressi võrdseks nulliga. Neile maksab pank laenumarginaali juba osaliselt kinni. Uued lepingud sõlmitakse juba vastava klausliga, et pank ei jääks mingil juhul kahjukandjaks.

Nii eluaseme- kui ka ettevõtluslaenu võtnud Somelar märkis, et tema julgeks euribori ajaloolises madalseisus küll kasutada fikseeritud intressi, sest on tõenäoline, et 5-10 aasta jooksul majanduse elavnedes euribor tõuseb.

"Praegu pole keskpankade rahatrükk majanduse elavdamisel reaalset tulemust andnud ning sellise rahanduspoliitika viljelemine võib viia ulatusliku varade inflatsioonini," selgitas Somelar. Rahatrükk lõpeb varem või hiljem, sellega karistatakse sisuliselt hoiustajaid ja konservatiivse finantsdistsipliiniga inimesi, lisas ta.

Seega annab laenuintresside fikseerimine investori sõnul kulude üle selge ülevaate ja maandab euribori kursi tõusuga seotud riskid. "Ainus negatiivne külg on see, et fikseeritud intressi korral on kogu intress kõrgem," märkis Somelar. Seega tuleb tõsiselt arvesse võtta oma laenuperioodi.

Võimalik kasutada keerulisemaid tehinguid

Kuuldavasti on pangad hakanud üha rohkem soovitama fikseeritud intressimääraga laene, et klient saaks kindlustada end juhuks, kui euribor peaks taas suuna üles võtma. Sellisel juhul peaks aga olema veendunud, et euribor jõuab õige pea tagasi positiivsele territooriumile. Äripäevale pankade esindajad seda ei kinnitanud ning samuti jäid nad erinevale seisukohale fikseeritud laenu kasutamise mõistlikkuses.

SEB jaepanganduse divisjoni juhi Tõnu Sepa sõnul pole pank täheldanud inimeste huvi kasvu eluasemelaenu intressimäärad fikseerida. Samuti lükkab ta ümber väite, et pank annab kliendile soovitusi, kas siduda laenuleping muutuva intressimääraga või intressimäär fikseerida.

"Seda, kas parim lahendus on fikseerimata või kokkulepitud perioodiks fikseeritud intressimäär, on raske ennustada. Sõltuvalt rahaturu olukorrast ja baasintressimäärade muutumisest võib kliendile otstarbekamaks osutuda nii üks kui ka teine," märkis Sepp.

Danske Banki tururiski juhi Tiit Meidla sõnul tasuks aga laenuvõtjatel olla tähelepanelik ning jälgida lepingute tingimusi. Intressimäära fikseerimist tasub tema kinnitusel kaaluda näiteks juhul, kui Eestis tegutsev pank pakub sama marginaaliga laenu, mille korral euribori miinimumväärtus on 0%, ning laenu, mille intressimäär on fikseeritud ja määratletud intressimäärade vahetustehingute turu noteeringute alusel. Viimasega saab laenuvõtja kasu turul oodatavatest negatiivsetest intressimääradest.

Arvestama peab kasvavate kuludega

Meidla juhtis siiski tähelepanu sellele, et asjal on kaks külge. Fikseeritud intressimäära kasutatakse eelkõige riskide maandamiseks, kuna see annab kindluse, et laenumakse suurus perioodi jooksul ei muutu. Samas tuleb selle kasutamisel arvestada teatud piirangutega. "Intressimäära fikseerimist ei saa kasutada laenu osade kaupa kasutusele võtmisel, sest pank ei saa üldjuhul võimaldada sama intressitasemega laenuressurssi pikema aja jooksul," märkis Meidla. Samuti tuleb fikseeritud intressimäära korral arvestada asjaoluga, et turu intressimäärade languse korral võib laenulepingu tingimuste muutmine ehk näiteks enne kokku lepitud tähtaega laenu tagasimaksmine või intressimäära ujuvaks muutmine osutuda laenusaajale kulukaks, lisas ta.

Variant on võtta eraldi kindlustus

Tavapäraselt valivad inimesed aga siiski ujuva intressi ning Somelari sõnul on see kasulik juhul, kui ei ole ette näha, et keskpangad võiksid intressimäärasid tõsta. Praegu sellele prognoosid ka viitavad. "Intressimäärade tõstmine saab alguse, kui keskpangad tunnetavad, et majandus seisab piisavalt kindlatel jalgadel ja vajadus on taas sekkuda. Riikide suurte laenukoormuste tõttu on see lähiperspektiivis pigem ebatõenäoline, kuna raskendaks veelgi valitsuste toimetulekut juba võetud kohustustega," märkis investor.

Lisaks juhtis Somelar tähelepanu sellele, et juba olemasolevaid laenulepinguid muutes peab arvestama lepingu muudatusest tingitud kulutustega. Üheks võimaluseks on tema sõnul kasutada ka pankade pakutavaid kindlustusvõimalusi euribori tõusu vastu.

Täpset euribori liikumist pikemas perspektiivis on aga siiski raske ette ennustada, mistõttu on oluline jälgida majanduskeskkonda ja maailma majandust kui tervikut.

Hoolimata atraktiivselt madalatest intressimääradest tuleb investori kinnitusel laenamisel lähtuda vaid vajadusest ja otstarbest. "Laenuvõtjatele on soovitus mitte valada õli tulle ega aktsepteerida kunstlikult ülesaetud varade hindasid," märkis ta.

Kommentaar

Finantsinspektsiooni juhatuse liige Andre Nõmm:

Klientide laenuintressi kujundava euribori määrad on ajalooliselt madalaimatel tasemetel. Kliendi jaoks sõltub fikseerimisest saadav kasu sellest, kuidas muutub tulevikus euribor, mis fikseerimata intressiga lepingus kujundab intressi suurust ja selle muutust ajas. Sõltuvalt panga konkreetsest pakkumusest võib intressi fikseerimisest saada kasu näiteks intresside tõusu tingimustes, või ka kahju juhul, kui intressid püsivad allpool fikseeritud taset.

Oma huvide kaitsmisel tuleks kliendil hinnata pakutava lepingu tingimusi, eelkõige, mis on fikseerimise tähtaeg ehk millise aja jooksul ei ole võimalik minna tagasi euriboripõhisele intressialusele. Aga ka sellega seonduvaid võimalikke piiranguid/tagajärgi lepingu muutmiseks või ka finantskohustuse ennetähtaegseks tagastamiseks.

Samuti peaksid pangad lepingueelselt kliendile oma pakkumust selgitama. Sealhulgas mitte ainult fikseerimisega seotud võimalusi, aga ka sellega seotud riske.

PANE TÄHELE:

Kolm peamist eluasemelaenu intressi kujunemise viisi:

- Ujuv ehk sõltuvalt euribori tõusust või langusest muutuv intressimäär. See koosneb 6 või 12 kuu euriborist + panga ja kliendi vahel fikseeritud riskimarginaalist. Viimane arvutatakse igale kliendile individuaalselt ning selle suurus sõltub kliendi maksevõimest, varasemast maksekäitumisest, tagatisest jpm ning üldjuhul see lepingu jooksul ei muutu. Laenu intress suureneb või väheneb vastavalt euribori muutumisele kas iga kuue või kaheteistkümne kuu järel.

- Pank kasutab enda arvutatavat baasintressimäära. Tavaliselt on see lisaks pankadevahelise rahaturu intressimäära muutumisele seotud ka Eesti majanduskeskkonna riskidega. Panga baasintressimäär muutub kas iga kuue või kaheteistkümne kuu järel. Lisaks sellele võib pank mingi ajavahemiku tagant kokkulepitud tingimustel üle vaadata sinu laenumarginaali.

- Fikseeritud intressimääraga laen, mille puhul intress on mingiks ajaks, näiteks viieks või kümneks aastaks, fikseeritud. Intressi fikseerimisega kaitseb laenuvõtja ennast võimaliku intressitõusu eest. Vaatamata intresside tõusule turul tema laenumakse kokkulepitud perioodi jooksul ei muutu.

See, kas soodsam on fikseeritud või muutuva intressiga laen, sõltub muutujast, mille suurus ei ole üheselt ette ennustatav – üleeuroopalisest pankadevahelisest laenuintressist euribor. Kumb laenuintress on ühel või teisel ajahetkel soodsam, sõltub sellest, milline on arvutuse hetkel euribori suurus. Seega, kas soodsamaks kujuneb fikseeritud või muutuva intressiga laen, ei ole ette teada.

Allikas: finantsinspektsioon

Seotud lood

Enimloetud

4

6

Uus lavastus räägib jalgratturite pantvangidraamast

Viimased uudised

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Podcastid

Tagasi Äripäeva esilehele