- OMX Baltic0,56%286,53

- OMX Riga0,22%878,03

- OMX Tallinn0,65%1 812,39

- OMX Vilnius0,19%1 123,39

- S&P 5000,88%6 049,24

- DOW 301,24%44 025,81

- Nasdaq 0,64%19 756,78

- FTSE 1000,33%8 548,29

- Nikkei 2251,58%39 646,25

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,96

- GBP/EUR0,00%1,18

- EUR/RUB0,00%103,5

- OMX Baltic0,56%286,53

- OMX Riga0,22%878,03

- OMX Tallinn0,65%1 812,39

- OMX Vilnius0,19%1 123,39

- S&P 5000,88%6 049,24

- DOW 301,24%44 025,81

- Nasdaq 0,64%19 756,78

- FTSE 1000,33%8 548,29

- Nikkei 2251,58%39 646,25

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,96

- GBP/EUR0,00%1,18

- EUR/RUB0,00%103,5

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Warren Buffetti jälgedes

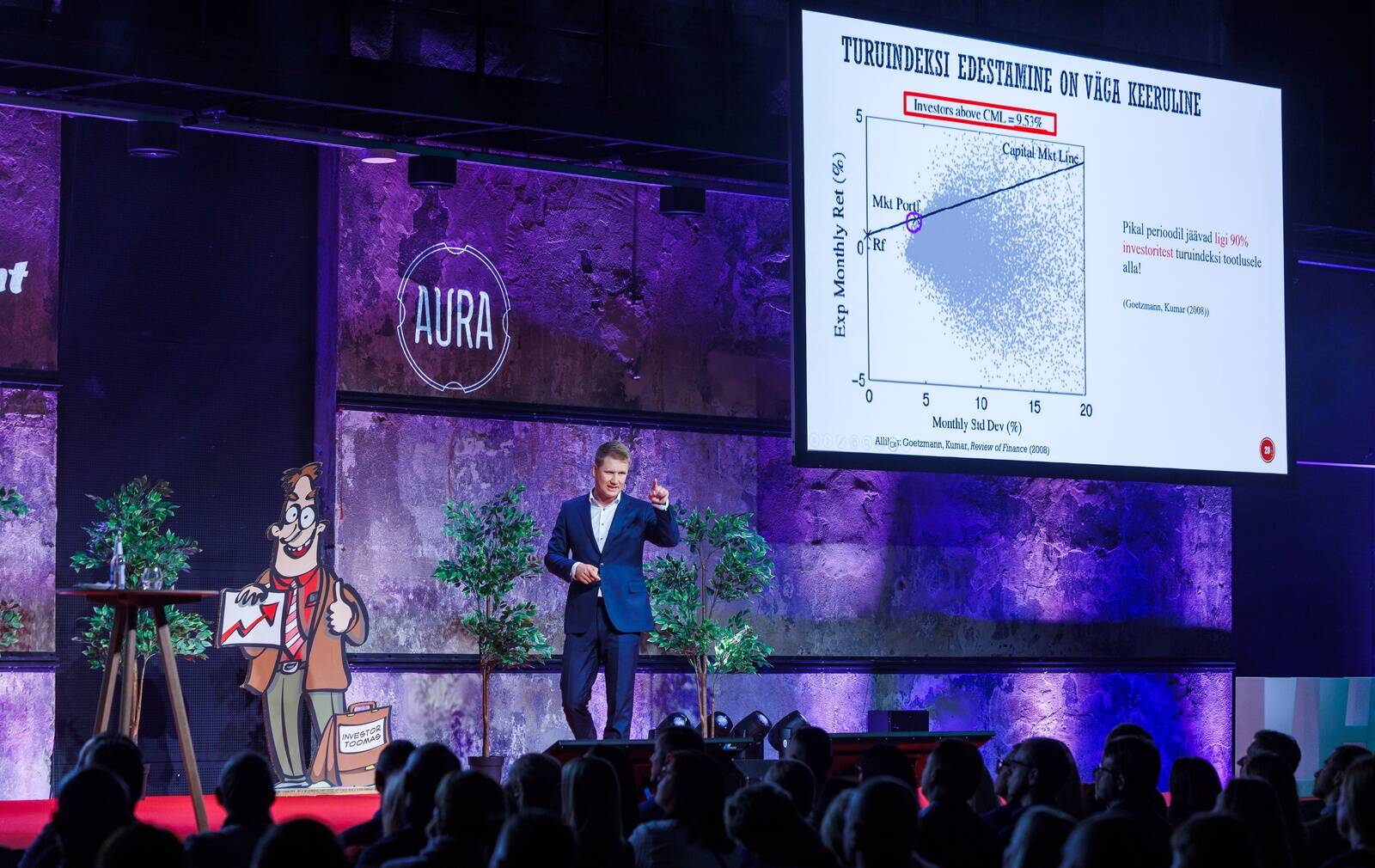

Investoritest vennad Mikk ja Tõnn Talpsepp lõid investeerimisguru Warren Buffetti jälgedes investeerimisfirma, millega loodetakse kaasata kohalikelt investoritelt miljoneid eurosid, kasvada keskmiselt 26% aastas ja jõuda ühel päeval börsile.

“Ma usun, et järgmisel kümnel aastal on korraliku tootluse teenimine võimalik, minu eesmärk on kasvada kümne aastaga kümme korda suuremaks,” ütles Mikk Talpsepp, kes hakkab vastutama verivärske investeerimisfirma Etalon Varahaldus investeeringute juhtimise eest. Tallinna Tehnikaülikooli rahanduse ja panganduse õppetooli vanemteadur Tõnn hakkab hoolt kandma administratiivse juhtimise eest.

Aastate eest Äripäeva koostatud Eesti investorite TOPi esirivvi rebinud väikeinvestori sõnul selgub peagi, kui suureks 13.–21. maiks planeeritud emissiooni maht kujuneb. “Praegu on maht veel lahtine. See sõltub eelkõige läbirääkimistest investoritega ja nende valmisolekust liituda investeerimisfirmaga, mille tegevus on näiteks kommertspankade juures tegutsevatest investeerimisfondidest selgelt riskantsem,” selgitas Mikk Talpsepp.

Kes on kes?

Mikk Talpsepp

Sündinud 02.07.1984

Etalon Varahaldus ASi juhatuse liige. Vastutab investeeringute juhtimise eest.

Tegelenud investeeringute juhtimise ja börsikauplemisega alates 2003. aastast.

Äripäeva iga-aastases investorite TOPis hõivas viimati 2011. aastal enam kui 800 000 euro suuruse investeeringuga kümnenda koha.

2006–... Tallinna Tehnikaülikool, majandusteaduskond, magistriõpe, ärirahanduse õppesuund.

2003–2006 Tallinna Tehnikaülikool majandusteaduskond, ärinduse õppesuund, bakalaureuse kraad.

Tõnn Talpsepp

Sündinud 24.06.1982

Etalon Varahaldus ASi juhatuse liige. Vastutab administratiivse juhtimise eest.

Omab doktorikraadi finantsökonoomikas ning CFA (Chartered Financial Analyst) kvalifikatsiooni.

Tegeleb finantsturgudega seotud teadustegevuse ning õppetööga Tallinna Tehnikaülikoolis, on töötanud ka Zürichi Ülikoolis ning Hansapangas.

On publitseerinud rahvusvaheliselt kõrgel tasemel teadusajakirjades ning talle on omistatud Eesti Panga teaduspreemia ning Šveitsi valitsuse finantseeritud teadusstipendiume.

Allikas: Etalon Varahaldus AS

Suunatud emissioon

Tegemist on suunatud, mitte avaliku emissiooniga. See tähendab, et aktsiaid pakutakse kuni 150 investorile, kes on ühinenud aktsionäride lepinguga. Praegu käivad potentsiaalsete investoritega läbirääkimised ning Talpsepa sõnul on pea 30 füüsilist ja juriidilist isikut investeerimissoovi juba kinnitanud.

Swedbanki vanema investeeringute juhi Tarmo Tanilase sõnul talle Etaloni tutvustavaid materjale saadetud ei ole, kuid ta on ettevõtte prospekti maja peal ringlemas näinud. Ehkki uut investeerimisvõimalust ei ole tema sõnul jõutud analüüsida, siis olemasoleva info põhjal seda panga klientidele pakkuma ei hakata.

“Vennad Talpsepad on isiklikult olnud väidetavalt finantsturgudel edukad, kuid üks asi on teha seda oma raha ja väikeste summadega ning ilma regulatiivsete piiranguteta ning teine asi tõestada enda headust juba suuremate summadega ning klientide säästudega karmis regulatiivses keskkonnas,” ütles ta.

Hiljuti ettevõttega tutvunud SEB privaatpanganduse strateeg Peeter Koppel vihjas, et kuigi praegu pank Etaloni investeerimise võimalust oma klientidele pakkuma ei hakka, ei välista ta seda tulevikus.

Koppeli sõnul on iga kliendi portfelli jõudev fond läbinud tõsise kadalipu, kus on analüüsitud kõiki olulisemaid kvantitatiivseid, kvalitatiivseid ja juriidilisi parameetreid ning vaadeldud selle sobivust portfelli. “Kõigeks selleks peab fondil olema eeskujulikus korras nii ees- kui ka tagatuba,” rääkis ta. “Puhtalt lehelt alustajad paraku sellesse konteksti ei mahu. Samas veidi pikemas perspektiivis välistama hakata poleks korrektne.”

Mis on mis?

Etalon Varahaldus AS

Ettevõtte põhitegevus on turu ebaefektiivsustele üles ehitatud investeerimis- ja kauplemisstrateegiate rakendamine ning väärtusinvesteerimine (value investing). Tehinguid tehakse nii turgude tõusu kui ka languse peale. Ettevõte teeb investeeringuid peamiselt USA aktsiaturgudel.

Perioodil 2015–2025 on ettevõtte eesmärk kasvatada A-aktsia raamatupidamisväärtust keskmiselt +26% aastas ehk 1 euro pealt 10 euroni.

Ettevõte emiteerib uutele investoritele A-aktsiad (lihtaktsiad).

A-aktsia annab aktsionärile hääleõiguse aktsionäride üldkoosolekul ja õiguse osaleda aktsiaseltsi kasumi jaotamisel.

B-aktsiad on emiteeritud ettevõtte asutajatele ja annavad eriõiguse eelisdividendiks 20% väärtusest, mis ületab A-aktsiate puhasväärtuse kasvu +4% aasta algusest ja eelmist A-aktsia kõrgeimat väärtust, millelt on eelisdividendi arvestatud.

Enne täiendavate emissioonide toimumist kuulub Mikk Talpsepale 154 000 A-aktsiat (70%) ja 7 B-aktsiat (70%) ning Tõnn Talpsepale 66 000 A-aktsiat (30%) ja 3 B-aktsiat (30%).

Etalon Varahaldusel on kolm tütarettevõtet: Etalon Capital OÜ, Etalon Trading OÜ ja Reservvarad OÜ.

Allikas: Etalon Varahaldus AS

Senised saavutused soovitavad

Ehkki Koppel vähemalt esialgu ka isiklikult Etaloni investeerida ei kavatse, on ta ettevõtte asutajatest heal arvamusel. “Nende silmis on intelligentsihelk ning nende saavutused tõestavad, et paigas on olnud nii protsess, distsipliin kui ka nägemus,” rääkis ta. “Nüüd on siis tekkinud ka soov seda tootlust jagada – välismaalt tootluse ülesnoppimine ning siinsetele investoritele laialijagamine, kes iganes seda teeb, on suisa õilis tegevus.”

Koppeli hinnangul on Etaloni suurimad plussid positiivne ajalooline kogemus ning selle tekitatud oskusteave. Samas on tema sõnul risk, et hallatavate varade kasvades ei suudeta enam varasemaga võrreldavat tootlust näidata. “Miinused on ehk veidi sarnased start-up'i paigutuse tegemisel. Ühel sombusel kolmapäeval võib ilmneda mõni täiesti üllatav asjaolu, miks terve masinavärk eeldatud kombel ei tööta.”

Põhjus, miks Eestis pole kunagi varem ühtki Etaloniga võrreldavat ettevõtet loodud, peitub Koppeli hinnangul eeskätt selles, et kokku peavad langema nii inimeste võimekus tootlust tekitada kui ka motivatsioon seda jagada. Lisaks peab olema teadmine või veendumus, et sarnane tootlus on saavutatav ka siis, kui summade suurusjärk kasvab. “Ju siis pole need asjaolud varem kokku langenud,” leidis ta.

Tasub teada

Etalon Varahaldus ASi vara juhtimiseks kasutatavad investeerimisstrateegiad

Avatud riskiga strateegia. Investeerimisstrateegia hõlmab kõiki süsteemseid tehinguid, mis ei ole turuneutraalsed ja mille puhul on aktsiaid, indekseid, ETFe, futuure, optsioone, futuurioptsioone jms ostetud või lühikeseks müüdud. Selle alla käivad eelkõige lühiajalised tehingud, mis on seotud sündmustega börsidel, mille põhjuseks on makrouudised, ettevõtete arengut puudutavad uudised, globaalsed sündmused vms.Riskid: Kuna tehinguid tehakse avatud riskiga ja teatud juhtudel arvestatavas mahus varast, siis on need tehingud väga riskantsed.

Lühiajaliste optsioonide väljakirjutamise strateegiad ja lühiajalised optsioonistrateegiad. Strateegia hõlmab optsioonide väljakirjutamist olukorras, kus optsioone kasutatakse tulu teenimiseks ja tehingute kestus on lühem kui neli nädalat. Lisaks võivad need tehingud nii toetada avatud riskiga võetud positsioone kui ka maandada avatud riskiga võetud positsioonide riske.Riskid: strateegia on suunatud aastase tootluslisa teenimisele, kuid need tehingud võivad lühiajaliselt kaasa tuua märkimisväärseid riske.

Pikaajaliste optsioonide väljakirjutamise strateegiad ja pikaajalise kestusega optsioonistrateegiad. Strateegiad, mis toetavad pikaajalisi investeerimispositsioone, kuid võivad olla tingitud ka pikaajalistest turunägemustest.Riskid: pikaajaliste optsioonide väljakirjutamisega võetud positsioonid on riskitundlikud turgude volatiilsuse kasvu suhtes. Eelkõige toimub see optsioonipreemiate suurenemise kaudu. Sõltumata alusvara liikumisest võib ainuüksi turgude kasvanud volatiilsus positsioonid kahjumisse viia.

Pikaajalised investeerimispositsioonid (investeeringud aktsiatesse ja indeksitesse). Nn klassikaline investeerimine, mis seisneb ettevõtetesse ja piirkondadesse investeerimises ja investeerimispositsioonide võtmises aktsiates, võlakirjades, indeksites ja ETFides. Samuti hõlmab strateegia väärtusinvesteerimist, mille all mõistetakse eelkõige fundamentaalselt odavate (nt madalad suhtarvud nagu PE, PB, P/CF jms) aktsiate ostmist.Riskid: need positsioonid sõltuvad majanduse üldisest käekäigust ja aktsiahindade liikumisest börsidel.

Muud tehingud. Muud investeerimisstrateegiad, mis ei liigitu teiste strateegiate alla. Näiteks ettevõtete ülevõtmistehingud, mis annavad võimaluse ühe ettevõtte aktsiaid osta ja teise omasid lühikeseks müüa ning teenida hinnavahest kasumit.Riskid: hoolimata ülevõtmistehingute kinnitamisest võivad need toimumata jääda.

Allikas: Etalon Varahaldus AS

Kõige riskantsemad strateegiad

Hoolimata mitmekülgsest riskide maandamisest klassifitseeritakse Talpseppade ettevõtte rakendatavad kauplemis- ja investeerimisstrateegiad kõige riskantsemate hulka, mistõttu võib aktsiaselts halvimal juhul kaotada suure osa varast või ka kogu vara.

“Optsioonidega seotud strateegiad on alati ülimalt riskitundlikud ja nende elluviimisel peab olema äärmiselt täpne ja väga hea riskijuhtimisega,” rääkis Mikk Talpsepp, viidates, et vajadusel peab olema valmis kiiresti positsioone korrigeerima. “Põhimõtteliselt on see tugevalt matemaatiline protsess ja eeldab täpseid arvutusi. Igasugune olukorra muutus võib portfelli väärtust päris palju muuta.”

Talpsepp ütles, et jätkab Etaloniga senist igapäevatööd. “Otsin turu ebaefektiivsusi. Ootan, kuni need tekivad ja väärtusinvesteerimise (value investing – ingl k) puhul ootan soodsaid võimalusi investeerimiseks kas mingitesse piirkondadesse või üksikaktsiatesse,” rääkis ta. “Eesmärk ei ole kindlasti emissioonile järgneva päeva lõpuks kogu raha investeeringutesse paigutada. Ilmselt tuleb neid võimalusi ajas otsida.”

Kommentaar

Olen võimalust kaua oodanud

Juhan Härm, Etalon Varahalduse investor ja nõukogu liige

Tunnen Mikku ligi 10 aastat, tal on juba aastaid olnud plaan luua varahaldusettevõte. Siiani on ta investeerinud ja kaubelnud, kasutades ainult oma kapitali. Ühegi teise investori vahendeid pole ta minu teada hallata võtnud. Olen ise juba mõnda aega oodanud, millal tekiks võimalus Miku ettevõttesse investeerida. Mulle oli hea uudis, kui ta lõpuks oma varahaldusettevõtte loomisest rääkis.

Etalon võib potentsiaalselt olla väga hea tootlusega investeering. Mikul on pikk kauplemise ja investeerimise kogemus ja võime turul toimuvaid muutusi näha ja neile kiiresti reageerida. Muidugi arvestades Etaloni investeeringute iseloomu on kindlasti investeeringu risk suur ja keskmisele väikeinvestorile ei pruugi selline investeering sobida.

Minu jaoks lisab kindlustunnet teadmine, et Mikk ja Tõnn paigutavad loodavasse varahaldusettevõttesse arvestatavas osas ka enda vahendeid.

Kogemus lubab suuremat riski

Idee investeerimisfirma luua sündis Mikk Talpsepal juba mõnda aega tagasi, sest 12 aasta jooksul börsidel kasutatud strateegiad olid hästi vilja kandnud ja nii mõnigi investor oli investeerimissooviga tema poole pöördunud.

Talpsepp selgitas, et rakendatavate investeerimisstrateegiatega oleks võimalik edukalt investeerida palju rohkem kapitali, kui tal endal parasjagu on. “Olen oma investeerimisstrateegiaid pidevalt täiustanud ning jõudnud investorina tasemele, kus näen oma teadmistele uut väljundit. Investeerimine senistest suuremate summadega avab uusi võimalusi näiteks strateegiaid kombineerida,” rääkis ta ja lisas, et vähem tähtis ei ole varasemast suurema kapitali kättesaadavus ka riskijuhtimise seisukohast.

Et turu ebaefektiivsusele panustamine nõuab paindlikku tagatispositsiooni, tundsid vennad Mikk ja Tõnn Talpsepp, et nad on valmis tegevust laiendama koos neid usaldavate kaasaktsionäridega. “Erinevalt tavapärastest fondijuhtidest oleme paigutanud investeerimisfirmasse ise algkapitali ning kavatseme sinna kokkuvõttes viia arvestatava osa oma investeeritavast varast. Ettevõtte juhtidena riske võttes ei tee me seda ennast puutumata jättes,” rääkis Mikk Talpsepp.

Riskifondi asemel investeerimisfirma

Vendade algne eesmärk oli luua Euroopa Liidu direktiividele vastav riskifond, ja finantsinspektsioonilegi oli selle tarbeks sadu lehekülgi dokumente valmis kirjutatud. Jaanuaris depositooriumitega peetud läbirääkimistel selgus aga, et riskifondina mõistlik tegutsemine ei ole depositooriumite esitatud nõuetest tulenevalt võimalik.

Mikk Talpsepa sõnul valmistasid probleeme eelkõige tehingud tuletisinstrumentidega, võimalikud aktsiate lühikeseks müügid ja optsioonide kirjutamine, mis vajanuks USA maaklereid ja oleks kaasa toonud nõude hoida vähemalt osa varast tagatisvarana USA maaklerite juures, mida depositooriumid ei võimaldanud.

Riskifondi oleks saanud soovitud kujul luua Luksemburgis, kuid siis oleks pidanud tegeliku investeerimistegevuse algust oluliselt edasi lükkama. Samuti toonuks see kaasa investoritele oluliselt suurema sisenemislävendi investeeringu tegemisel.

Pane tähele

Milliseid riske toob 2015. aasta turgudele?

Tasub hoolikalt jälgida, millal tekib Euroopa Liidu liikmesriikide riigijuhtide hulgas arutelu riiklike kulude kärpimise kohta. Kaasnev majanduskasvu pidurdumine võib tõugata börsid langusesse.

EUR/USD kurss on 2014. aasta 1,40 tasemelt liikunud kursile 1,05. Järelikult peab leiduma ettevõtteid ja panku, kes on selle tulemusena kandnud suurt kursikahju. On vähetõenäoline, et niivõrd suure valuutapaari suur liikumisulatus ei tekita finantsturgudele ja ettevõtetele probleeme.

Teine oluline varaklass, mis on alates 2014. aasta keskpaigast palju liikunud, on nafta. Toornafta odavnemine 40–50% tähendab osa ettevõtete ja riikide jaoks osalist maksevõimetust ja raskemat olukorda, mis majanduste seotuse kaudu jõuab ka teiste ettevõtete ja riikideni.

Suur risk turgudele on null-intressimäärad. Kaudselt tähendab see, et majandussüsteem ei saa normaalselt toimida. Võimatu on aru saada organisatsioonide maksevõimetusest, kui laenuintressid on sisuliselt olematud. Leian, et investeerimisel tasub olla ettevaatlik, sest intressimäärade tõstmine võib käivitada ahelreaktsiooni esmalt kõrgelt võimendatud tegevusharudes, mis liigub edasi sellega seotud teistesse sektoritesse.

Praegu on hakanud vaikselt ilmnema esimesed märgid ohutunde kadumise kohta, mis teeb minu kui investori just ettevaatlikuks ja tähelepanelikuks. Suures plaanis tasub jälgida, mis teeb inflatsioon Euroopas, sest sellest sõltub rahatrüki kestvus, ja mida teevad intressimäärad USAs, sest igasugune intressimäär, mis on nullist suurem, hakkab luukeresid kapist välja tooma.

Allikas: Mikk Talpsepp

Tütarfirmad aitavad riske hajutada

Investoritele kaasnevat rahalist piirangut ning investeerimistegevuse edasilükkamist ei soovitud, seetõttu kujundati Etalon ümber ELi direktiividele vastavaks investeerimisfirmaks, millel on nii A-aktsiad (lihtaktsiad) kui ka B-aktsiad (eelisaktsiad). “Sarnast formaati kasutas omal ajal Berkshire Hathawayga alustades legendaarne USA investor Warren Buffett, mis oli ka tol ajal kõige mõistlikum lahendus,” põhjendas Talpsepp.

Et Etaloni tegevuses on olulisel kohal investeerimisega seotud riskide juhtimine, on praeguseks äriregistrisse peale Etaloni kantud ka selle kolm tütarettevõtet. Finantsinspektsioonile on esitatud taotlus registreerida investeerimisfirma Euroopa Liidu alternatiivsete investeerimisfondide direktiivi (AIFMD) alusel.

Talpsepa kinnitusel aitab tütarettevõtetega kontserni struktuur maandada tuletisinstrumentidega kaasnevaid riske, mis võivad tuleneda väikese tõenäosusega sündmustest, nagu erakordsed loodusõnnetused, tuumakatastroofid, terroriaktid ja sõda.

Igaks hädaks tuleb valmis olla

“Minu lähenemine on kogu aeg olnud, et kõik sündmused, millel on mingi tõenäosus, need ka aset leiavad. Lihtsalt need ei pruugi aset leida meie eluea jooksul,” rääkis Talpsepp. “Kas tabab Maad suur meteoriit või saavad terroristid tuumapommid enda käsutusse, samuti võib juhtuda mõni väga erakordne maavärin või tsunami. Tõenäosus, et mõni selline sündmus meie elu jooksul aset leiab, on kaduvväike, aga selleks võiks investeerimisriskide mõistes kindlasti valmis olla.”

Peale juhatuse on ettevõttel neljaliikmeline nõukogu, kuhu kuuluvad Juhan Härm, Mihkel Härm, Gert Preegel ja Raimo Talviste. Nõukogu on Talpsepa sõnul eelkõige nõuandev ja kontrollib aktsiaseltsi juhtimist. Investeerimisse nad ei sekku.

“Neljal nõukogu liikmel on ühtekokku 12 kõrgharidust, millest kuus cum laude't, ja kaks omandamisel doktorikraadi, ehk väga korraliku akadeemilise taustaga nõukogu,” toonitas ta. “Kutsusime nõukokku ka börsiettevõttes töötanud Raimo Talviste, kes oli Nordeconi finants- ja investorsuhete juht. Tal on kindlasti kogemused, eriti kui tulevikus peaks võetama kurss avalikuks ettevõtteks saamisele.”

Seotud lood

Neil investoritel, kes otsustasid mullu kevadel vendade Mikk ja Tõnn Talpsepa asutatud investeerimisfirma Etalon Varahaldus aktsiaid märkida, on igast sisse pandud eurost jaanuari lõpu seisuga järel veidi enam kui 80 eurosenti.

Mullu kohalikelt investoritelt paar miljonit eurot kaasanud ning 26% suuruse aastatootluse eesmärgiks seadnud investeerimisfirma Etalon Varahaldus on esimese tegutsemisaastaga kaotanud kaasatud rahast ligi viiendiku. Investeeringute juht Mikk Talpsepp loodab miinuse plussiks keerata järgmise börsikrahhiga.

Ehkki mullu mais investoritest vendade Mikk ja Tõnn Talpsepa loodud ja kohalikelt investoritelt üle 2 miljoni euro kaasanud investeerimisfirma Etalon Varahalduse tegemisi on turuletulekust alates saatnud krõbe kriitika, näitas investeerimistandem juunis turgudele ja konkurentidele viimaks kandu.

Äripäeva raadio sisuturundussaade on pühendatud väikeettevõtete konverents-messile Südi 2025, kus jagavad kogemuslugusid väikeettevõtjad. Suurfirmade esindajad annavad nõu finantseerimise, energia-, IT-, tervise- ja personaliküsimustes.

Enimloetud

4

Graafikud ja ostukohtade hinnavahemikud

Viimased uudised

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Äripäeva TOPid

Tagasi Äripäeva esilehele