- OMX Baltic−0,21%297,73

- OMX Riga−0,17%862,35

- OMX Tallinn0,1%1 955,68

- OMX Vilnius−0,39%1 143,3

- S&P 5000,13%5 282,7

- DOW 30−1,33%39 142,23

- Nasdaq −0,13%16 286,45

- FTSE 1000,00%8 275,66

- Nikkei 2250,6%34 583,29

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,88

- GBP/EUR0,00%1,17

- EUR/RUB0,00%93,45

- OMX Baltic−0,21%297,73

- OMX Riga−0,17%862,35

- OMX Tallinn0,1%1 955,68

- OMX Vilnius−0,39%1 143,3

- S&P 5000,13%5 282,7

- DOW 30−1,33%39 142,23

- Nasdaq −0,13%16 286,45

- FTSE 1000,00%8 275,66

- Nikkei 2250,6%34 583,29

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,88

- GBP/EUR0,00%1,17

- EUR/RUB0,00%93,45

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Tahan aktsiat, aga hind kihutab eest ...

Paar kuud tagasi suurenes vaba raha osakaal minu portfellis Apranga aktsiate müügi tõttu ja otsustasin selle parkida tagasi aktsiaturule, nimelt osta juurde Berkshire Hathaway aktsiaid, aga jäin hiljaks.

Berkshire Hathaway poleks mul mingi uus nähtus, vaid see on portfellis juba 2015. aastast. Ostsin toona 110 aktsiat, kuid 2017. aastal võtsin 55 aktsiat müües suures karuhirmus turult välja ligi 900eurose kasumi, millega lasin tuulde pärast müüki järgnenud üle 3000eurose kasumi. Ja karuturg saabus hoopis 2018. aasta lõpus. Pool toonasest kogusest ehk 55 Berkshire Hathaway aktsiat jäid mulle siiski portfelli alles ja tegi kaasa 21% kasvu. Minu paari aasta tagune poole positsiooni realiseerimise otsus põhines sellel, et aktsia oli fundamentaalnäitajate põhjal ülehinnatud ja Ameerika majanduse tulevikus oli Trumpi tuleku tõttu palju ebaselgust, lisaks tahtsin suurendada raha osakaalu portfellis 40%ni.

Läksin uuele katsele

Uuesti aruandeid lahti lüües ja aktsiat analüüsides nägin, et majandusnäitajad on head ja aktsia hind ka atraktiivne ehk 200 dollarit. Berkshire tundub mulle nagu kõrge intressiga pikaajaline pangahoius või nagu kindlustussammas. Ajalooliselt on BRK-B aktsial olnud parem tootlus kui S&P 500 indeksil. Kui vaadata perioodi alates 2000. aastast kuni praeguseni, siis selle aja jooksul on S&P kasvanud 152% ja BRK-B tootlus oli 341% ehk keskmiselt 18% aastas. Lisaks minevikule meeldivad mulle ka ettevõtte tulevikuplaanid.

Berkshire´s on kolm ärisuunda. On kindlustusfirmad, mittekindlustusettevõtted ja investeeringuportfell börsil kaubeldavatest aktsiatest. Suurimat tulu toob ettevõtete 80–100% kontrollpakkide omamine, võrreldes väikeste aktsiaportsude omamisega börsil kaubeldavates ettevõtetes. Eelmisel aastal tõid need ettevõttele 16 miljardit dollarit tulu. Ja Berkshire'i kindel suund on võetud sellele, et osta juurde hästi toimivaid ettevõtteid. Mina leian, et see toob kaasa üha suurema kasumlikkuse ja tõstab aktsia hinda. Lisaks hakkab Berkshire ka märkimisväärselt oma aktsiaid tagasi ostma ja see omakorda aitab hinna tõusule kaasa. Ettevõttel on praegu 112 miljardit dollarit vaba raha investeerimiseks.

Kasuminumber aegub ühe päevaga

Berkshire'i aruandeid on praegu keerulisem hinnata kui varem, kuna eelmisel aastal toimus muudatus raamatupidamisstandardis GAAP. Selliste USA ettevõtete puhul, mis omavad suuri investeeringuid börsiaktsiates, suhtarvud nagu P/E ja EPS enam ei päde. Standardi muutuse tõttu tuleb kajastada aktsiaid nende viimase turuhinnaga, mitte soetushinnas. Ja see ei loe, et aktsiaid pole veel müüdudki. Muutus tõi börsi volatiilsuse kõige täiega sisse kasumiaruandesse ja pani numbrid üles-alla hüppama. Minule investorina ei meeldi teps mitte, et sisuliselt on kasuminumber juba järgmisel päeval iganenud ja kasutu. Kas valdusfirmad peaks siis hakkama iga päev majandusaruandeid avaldama, kuna aktsiaturg ei suuda üht päevagi rahulikult paigal püsida, kui just riigipüha pole?

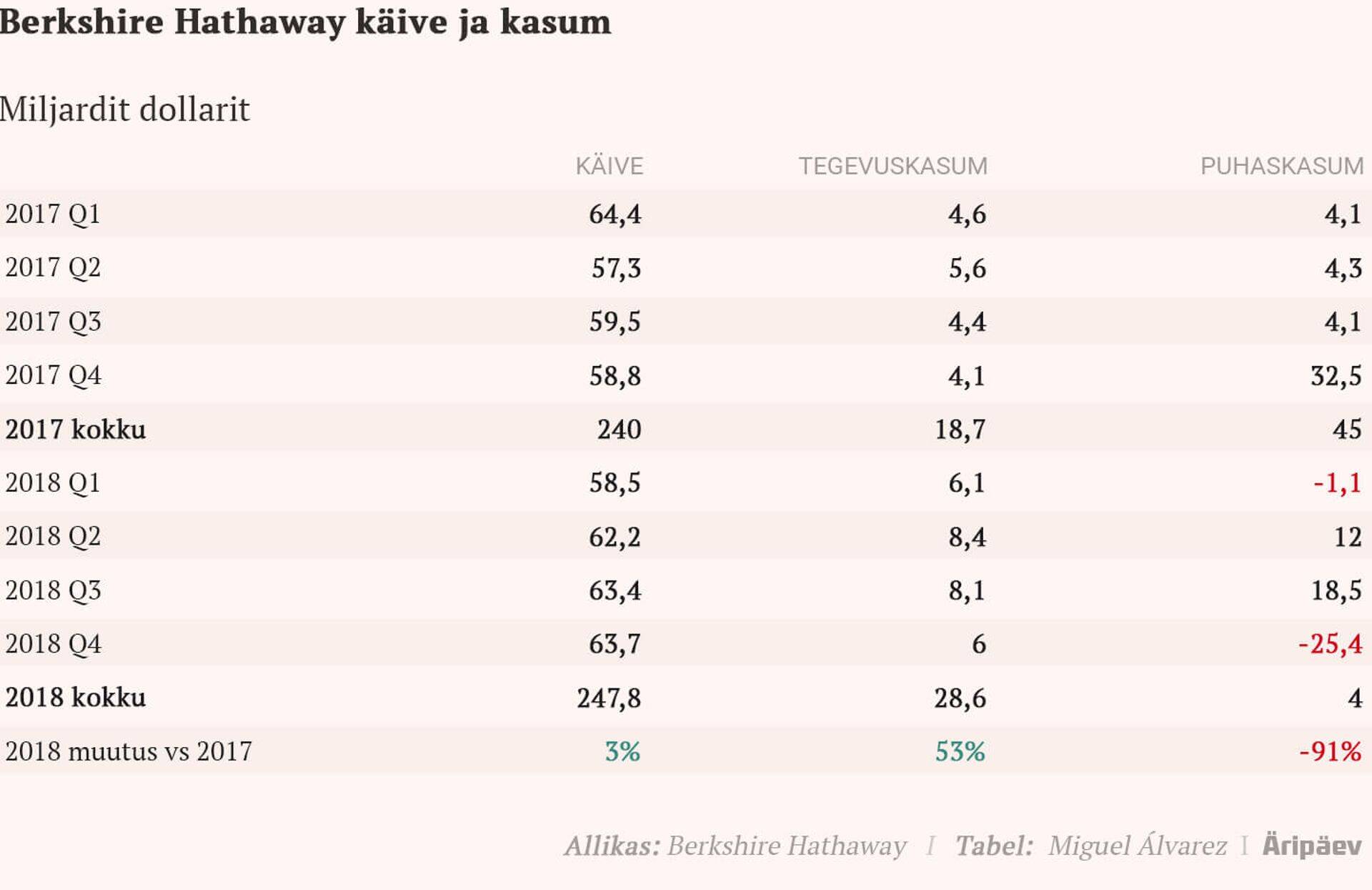

Oma hiljutises põhjalikus pöördumises aktsionäride poole tegi Warren Buffett mitu asja mulle selgemaks. Kuna puhaskasum on väga suurel määral mõjutatud börsi liikumistest, siis ei anna see enam vajalikku teavet, vaadata tuleb hoopis tegevuskasumit. Nii ma ka tegin. Buffetti loodud konglomeraadi käive on 2018. aastal kasvanud 3%, mida pole väga palju. Sealjuures on aga tegevuskasum aastaga kasvanud 53%. Mida tegi aga puhaskasum? Tänu aastalõpu karuturu hindadele kihutas puhaskasum hooga kaljult alla, 2017. aastaga võrreldes langes 91%. Praegu on see muidugi juba taastunud, arvestades USA börside võimsat esimest kvartalit.

Kes hiljaks jääb, see ilma jääb

Ostuorderit ma kohe sisse ei pannud, vaid lootsin osta aktsiaid juba uuel platvormil. Nimelt on mul kulude kokkuhoidmise eesmärgil juba mõnda aega olnud käsil oma aktsiaportfelli kolimine USA odavmaakleri Interactive Brokersi platvormile. See ei ole aga läinud nii libedalt, kui lootsin.

Ja nüüd olengi plindris, sest tahtsin kuu aja eest osta aktsiaid hinnaga 200 dollarit, aga aktsia hind on juba eest ära liikunud 210 dollarile ehk 5% kasvanud. Kui mõne teise ettevõtte puhul võiks pidada sellist liikumist marginaalseks, siis Berkshire'i-suuruse konglomeraadi puhul võib see tähendada vabalt poole aasta kasvupotentsiaali. Et Berkshire'i riski-tulu suhte juures (risk pigem väike, nii nagu ka kasvupotentsiaal) on iga protsent kulla hinnaga, ei jäägi üle muud kui pikisilmi nõksa paremat ostukohta oodata.

Seotud lood

Enimloetud

3

Börsisula järgne investorite küsitlus

4

Tallinn tahab magusad lepingud lõpetada

5

Naabertehas plaanib hakata jääkidest soojust tootma

Viimased uudised

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Podcastid

Tagasi Äripäeva esilehele