- OMX Baltic0,01%295

- OMX Riga0,16%894,43

- OMX Tallinn−0,04%1 877,88

- OMX Vilnius0,11%1 142,05

- S&P 500−2,48%5 626,99

- DOW 30−1,43%42 188,67

- Nasdaq −3,96%17 476,47

- FTSE 100−0,92%8 600,22

- Nikkei 2250,38%37 028,27

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,92

- GBP/EUR0,00%1,19

- EUR/RUB0,00%94,8

- OMX Baltic0,01%295

- OMX Riga0,16%894,43

- OMX Tallinn−0,04%1 877,88

- OMX Vilnius0,11%1 142,05

- S&P 500−2,48%5 626,99

- DOW 30−1,43%42 188,67

- Nasdaq −3,96%17 476,47

- FTSE 100−0,92%8 600,22

- Nikkei 2250,38%37 028,27

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,92

- GBP/EUR0,00%1,19

- EUR/RUB0,00%94,8

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Pankrot, või hoopis saneerimine?

Eesti majandusel läheb väga hästi, ettevõtjate pankrotte ja maksejõuetust eriti palju ette ei tule. Siiski hoiatavad majandusteadlased, et selline olukord ei saa pikalt kesta ning pärast majanduskasvu tuleb vältimatult aeg, mil majandus jahtub. Mis järeldusi tuleks siit teha? Jurist järeldab eelkõige seda, et ilmselt suureneb makseraskuses ettevõtjate arv, mistõttu riigi õiguskeskkond peaks selleks valmistuma.

Kui ettevõtja ei suuda täita oma üksikuid kohustusi, annab seadus tema võlausaldajale õiguse pöörduda oma nõuete maksmapanekuks kohtusse ja pärast kohtuotsust nõuda, et riigi nimel tegutsev kohtutäitur võlglase kohustused tema vara arvel sundkorras täidaks.

Nii tsiviilkohtumenetluse kui ka täitemenetluse õiguslik korraldus on meil pärast viimase aasta jooksul läbitud põhjalikku uuenduskuuri modernne ja euroopalik.

Kui ettevõtja ei suuda oma kohustusi täita püsivalt - ehk on maksejõuetu -, näeb seadus ette kohustusliku pankrotimenetluse. Pankrotiseadus pärineb 2003. aastast ning selle koostamisel on täiel määral arvestatud euroopalike põhimõtetega. Siiski lõpeb ka kehtiva seaduse alusel pankrotimenetlus reeglina ettevõtja likvideerimisega ja sellega, et võlausaldajate nõudeid püütakse rahuldada ettevõtja vara müügist saadava raha arvel. Enamasti ei rahulda pankrot aga kedagi.

Põhimõtteliselt on ettevõtjal pankrotimenetluse raames küll võimalik ka sõlmida kompromiss võlausaldajatega ja tegevust jätkata, kuid selleks on vaja võlausaldajate selget nõusolekut.

Selliseid kompromisse on äärmiselt vähe, mistõttu tähendab pankrot reeglina ettevõtte lõppu. See ei peaks aga ilmtingimata niimoodi olema. Paljudes riikides on pankrotimenetluse kõrvale või selle osana loodud saneerimismenetlus (nt USA, Saksamaa, Soome, Rootsi, Tšehhi, Venemaa).

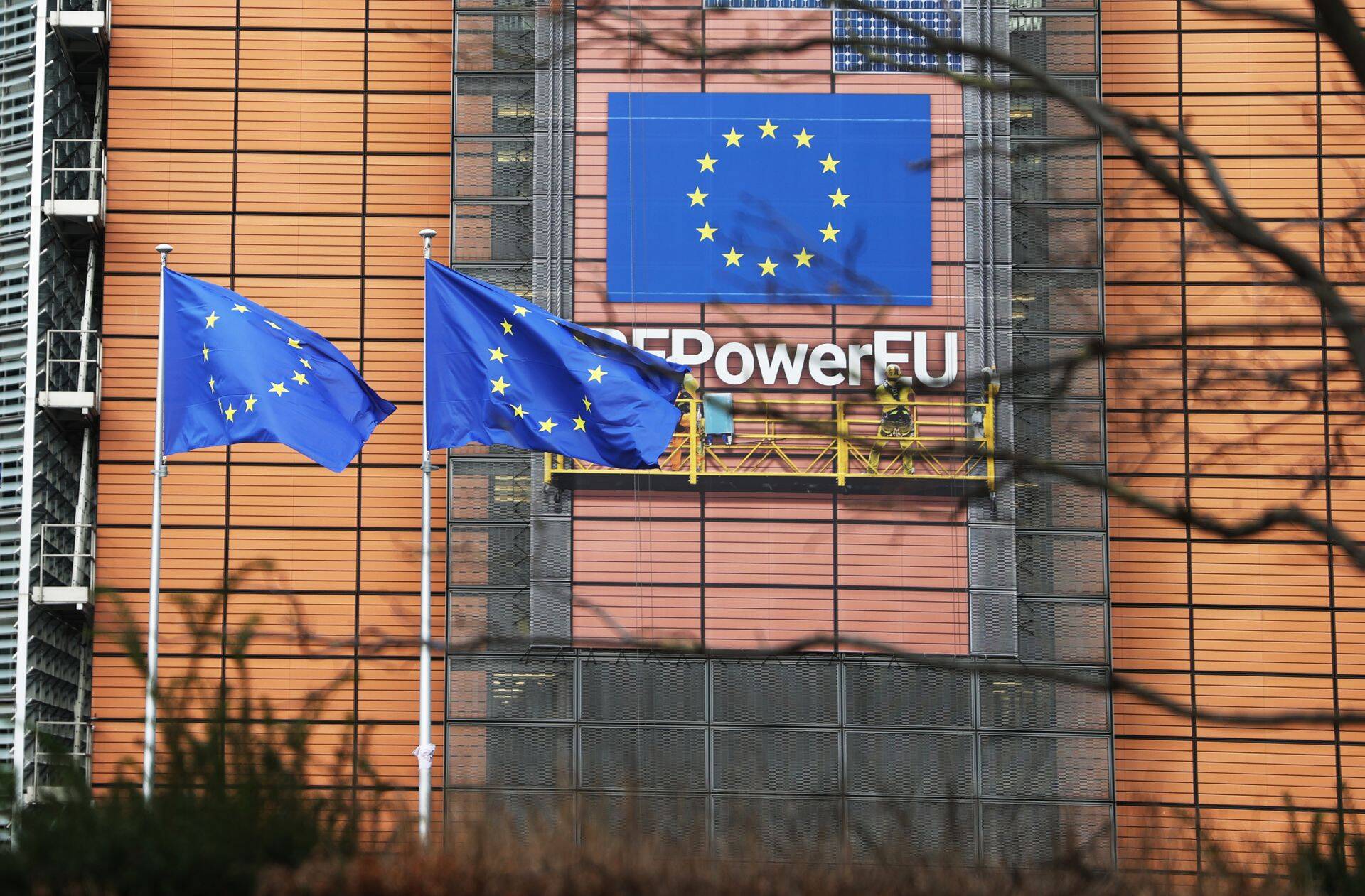

Selliste menetluste loomist ja efektiivset rakendamist soovitavad ka rahvusvahelised organisatsioonid nagu Maailmapank ja EL. Eestis seni saneerimismenetlus puudub.

Saneerimismenetlus lähtub eeldusest, et paljudel juhtudel oleks makseraskustes ettevõtja tegevust jätkates ja võlausaldajate nõuete rahuldamist pikemale perioodile lükates võimalik rahuldada nõuded suuremas ulatuses kui likvideerimise korral ning lisaks säilitada hulk töökohti.

Seetõttu nähakse seda pankrotimenetluse alternatiivina, mille käigus ettevõte jätkab tegevust - küll osaliselt kohtu või muu sõltumatu organi kontrolli all - ning makseraskused püütakse ületada.

Saneerimismenetlus aitab vähendada ka raugemisega lõppevaid pankrotimenetlusi, sest saneerimine võimaldab raskustesse sattunud ettevõtte tegevusse varem sekkuda ning teatud ulatuses säilib seniste juhtide ja osanike/aktsionäride kontroll ettevõtte üle, mistõttu on viimased rohkem motiveeritud varasemast saneerimismenetluse algatamisest. Teisalt pakub saneerimismenetlus makseraskustesse sattunud ettevõttele kaitset tema võlausaldajate eest: kuni käib saneerimismenetlus, ei saa viimased ettevõtte suhtes ei täite- ega pankrotimenetlust alustada.

Selliste menetlusliikide rakendamisega on teised riigid saavutanud väga häid tulemusi. Seetõttu on justiitsministeeriumil kavas luua pankrotimenetluse kõrvale teise selge alternatiivina saneerimismenetlus, mis võimaldaks maksejõuetuks muutunud võlgnikule teatud kaitset võlausaldajate eest ja tegevuse jätkamist kindla järelevalve all. Võlausaldajatele pakuks see võimalust saada oma nõuded pikemas perspektiivis täies ulatuses rahuldatud.

Soomlased hakkasid sellise regulatsiooni peale mõtlema Soome majandust 1990ndate algul tabanud kriisi ajal ning jõudsid seaduse vastuvõtmiseni 1993. aastal.

Meil oleks ilmselt mõistlik sellise menetluse läbiviimise seaduslike aluste väljatöötamise ja kehtestamisega tegelda just praegu, kui meie majanduse olukord on hea.

Seotud lood

Enimloetud

1

Viimased uudised

Mõttevigadest ja tagasiside saamisest räägib spordipsühholoog

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Podcastid

Tagasi Äripäeva esilehele