- OMX Baltic0,57%301,39

- OMX Riga0,52%868,04

- OMX Tallinn0,34%1 961,49

- OMX Vilnius0,56%1 172,25

- S&P 5000,74%5 525,21

- DOW 300,05%40 113,5

- Nasdaq 1,26%17 382,94

- FTSE 1000,09%8 415,25

- Nikkei 2251,9%35 705,74

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,88

- GBP/EUR0,00%1,17

- EUR/RUB0,00%93,86

- OMX Baltic0,57%301,39

- OMX Riga0,52%868,04

- OMX Tallinn0,34%1 961,49

- OMX Vilnius0,56%1 172,25

- S&P 5000,74%5 525,21

- DOW 300,05%40 113,5

- Nasdaq 1,26%17 382,94

- FTSE 1000,09%8 415,25

- Nikkei 2251,9%35 705,74

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,88

- GBP/EUR0,00%1,17

- EUR/RUB0,00%93,86

Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Halval ajal on kindlustusel suurem tähtsus

„Kui majandusel läheb hästi, siis on ka teenimisvõimalused paremad ning vargad lähevad Soome ehiajaks, majandussurutise ajal on vargusi samas rohkem,“ viitas ERGO varakahjude osakonna juhataja Erko Makienko ühele asjaolule, mis kindlustajatele silma on jäänud.

Kindlustusfirmade esindajate kinnitusel saavad ettevõtted end nii vara hävinemise kui seetõttu saamata jäänud tulu vastu kindlustada, hilisemate probleemide vältimiseks tuleb endale selgeks teha välistused ning kaaluda läbi kindlustuskaitse optimaalne ulatus.

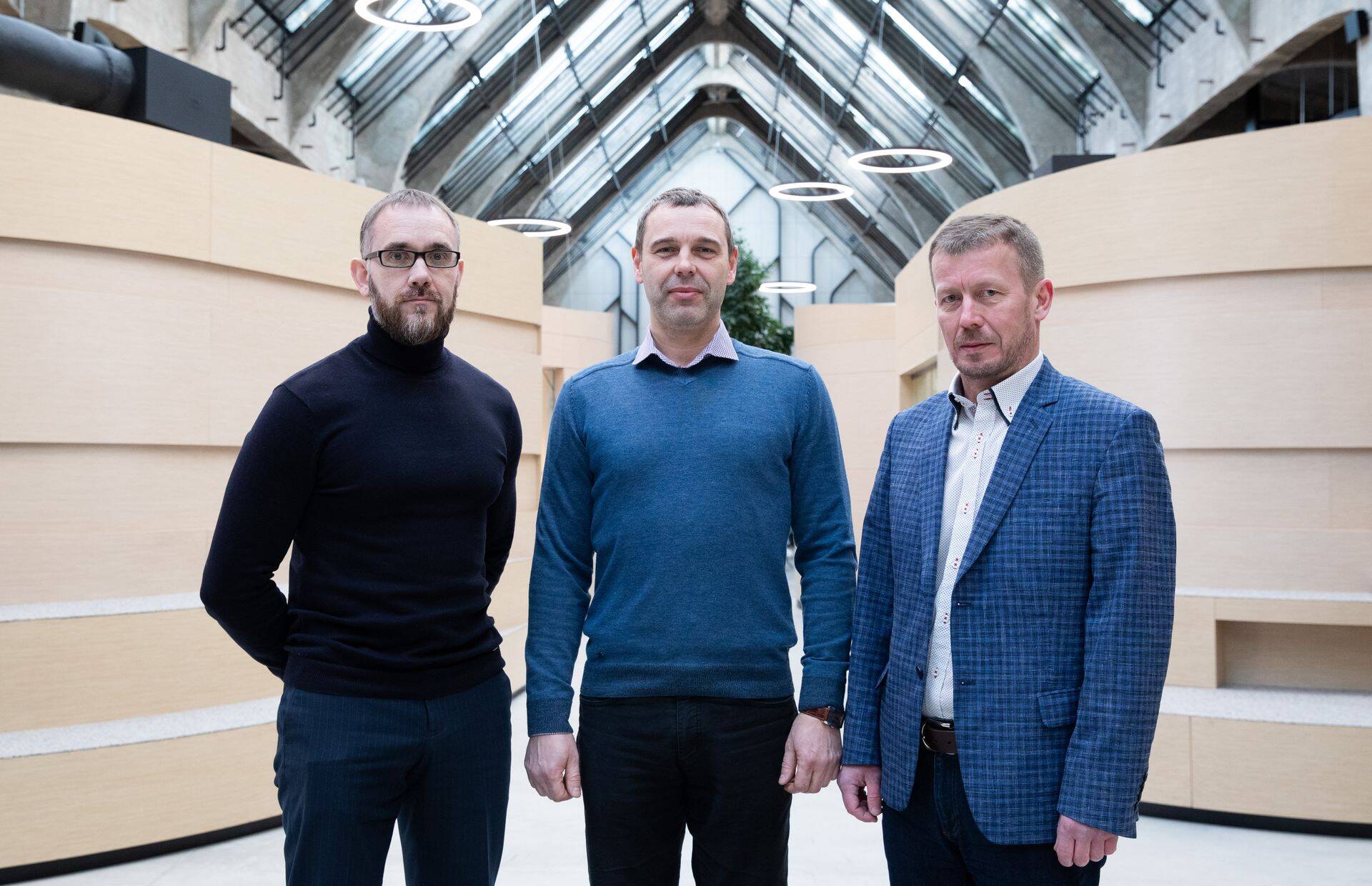

„Tihti jäetakse asju kindlustamata, kuid tegelikult tuleks ära kindlustada sisuliselt kõik, mis ettevõtja halduses on – ehitised, ruumid inventar ning ka vara, mis pole ettevõtja omanduses, kuid on tema vastutusel,“ arvas ERGO varakahjude osakonna juhataja Erko Makienko. „Ettevõtted on erinevad, tegevused on erinevad ja äri on erinev – soovitaks kõigil end ümbritsevate riskide peale mõelda,“ pani ka Compensa Kindlustuse varakindlustuse riskijuht Raul Rüüson Äripäeva raadio saates „Fookuses on kindlustus“ ettevõtjatele südamele.

Ka Salva Kindlustuse varakindlustuse underwriter Meelis Morozovi sõnul tuleks end ootamatuste vastu kindlustada, kuid selle eelduseks on kaardistada oma äriprotsessid ning leida kohad, mis võivad äri ohustada. „Mõelge alati, milline on riski realiseerumise tõenäosus ja mõju ning mil määral on ettevõte ise valmis riskidega hakkama saama,“ sekundeeris Rüüson.

Materiaalset hüve kaitseb varakindlustus

Oma maist vara, olgu selleks siis hooned, neis sisalduv invertar või midagi muud väärtuslikku, saab hävinemisest tulenevate kahjude eest kaitsta varakindlustuse abil. „Peaaegu igas kindlustuses on sees kaitse tulekahju vastu, aga on võimalik valida veel kaitse torustiku lekke, sissemurdmiste ja tahtlike lõhkumiste puhuks,“ selgitas Morozov. „Põhimõtteliselt saab kindlustuse abil ära katta kõik ootamatud juhtumid,“ kinnitas ta.

Tulekaitse on muu hulgas ainus, ilma milleta pole võimalik Eestis kindlustust sõlmida. „Teised variandid saab juurde võtta vastavalt vajadusele, näiteks veekaitset pole mõtet võtta mäe otsas asuvatesse hoonetesse, kuhu vesi ei jõua,“ rääkis Makienko. „Tulekahju risk on alati kõige suurema kahjuga, kui muu risk jätab ettevõtja reeglina ellu, siis tulekahju võib hävitada kogu elutöö,“ lisas Rüüson ja tõi näite olukorrast, kus raketist süttis kasvuhoone, mis tekitas ootamatu kahju. Samas on veekaitse olnud abiks Tallinna kesklinna suurte üleujutuste ajal kannatada saanud ettevõtetele. Selliste olukordade vältimiseks eksperdid just läbimõeldud varakindlustust soovitavadki.

Morozovi sõnul tasub mõelda ka vara varguste vastu kindlustamise peale ning varguste tõenäosust ei tasu siinjuures alahinnata. „Nii üllatav kui see ka pole, siis varastatakse väga ebatõenäolisi asju – näiteks on ära varastatud suur tünn toiduõli,“ jagas ta oma kogemust. „Kui majandusel läheb hästi, siis on ka teenimisvõimalused paremad ning vargad lähevad Soome ehiajaks, majandussurutise ajal on vargusi samas rohkem,“ viitas Makienko sellele, et halbadel aegadel on kindlustus eriti suure tähtsusega.

Kui äri katkeb

Lisaks oma vara kindlustamisele erinevate kahjude vastu pakuvad kindlustusseltsid ka ärikatkestuse kindlustust, mis on abiks puhkudel, kui vara hävinemise tõttu seiskub selle asendamise perioodiks äritegevus. Näiteks võib juhtuda, et tuli või vesi hävitas tootmiseks olulised masinad, kuid kindlustuselt hüvitamisotsuse saamine võtab aega.

„Paljudel juhtudel on lisaks varakahjudele tekkinud ka finantskahju, sest ettevõte ei saa vara kahjustumise tõttu oma äriga toimetada,“ selgitas Makienko. „Püsikulusid on vaja kanda sellest hoolimata, teenindada laene ja liisinguid ning palgad välja maksta, seda varakindlustus ei korva, varakindlustus hüvitab vaid hävinenud inventari.“

Hetkel kuum

Morozov tõi tüüpiliste näidetena üüritulude kao kinnisvara hävinemise tõttu. „Hotellpidaja ei saa hävinenud ruume sel ajal, kui hotell on remondis, välja üürida,“ rääkis ta. „Tulud vähenevad, kuid palka on vaja ikka maksta, kui ei maksa, lähevad nad minema ja väga raske on neid tegevuse taaskäivitamisel tagasi värvata.“

Makienko sõnul on peamiseks probleemiks, et kahju juhtumise puhul ei osata ette näha sellega kaasneva finantsilise kahju ulatust ning seetõttu kindlustatakse end veel ärikatkestuse vastu võrdlemisi vähe. Seda teenust kasutab täna alla 10 protsendi ettevõtjatest.. „Alustaval ettevõttel, kel äri veel käima ei ole läinud, pole end ärikatkestuse vastu ehk nii tähtis kindlustada, kui aga turupositsioon on saavutatud ning äri siis katkeb, on ärikatkestus ülioluline, sest pärast pooleaastast seisakut on turule väga raske tagasi tulla,“ rõhutas ekspert.

Morozov rõhutas, et ärikatkestuskindlustus peaks koos käima varakindlustusega. „Iga varakahju toob tõenäoliselt ärikatkestuse,“ oli ta veendunud. „Loomakasvatuses loomi tagasi osta ei saa, tuleb ise kasvatada,“ viitas ta veel ühele valdkonnale, kus ainult hoonete taastamisest ei pruugi piisata.

Pole enesestmõistetav

Kuigi enamuste ettenägematute olukordade vastu on võimalik end kindlustada ning seeläbi turvatunnet suurendada, ei tasu võtta kindlustuskahjude hüvitamist enesestmõistetavana ning arvestada tuleb välistustega. „Kui absoluutselt kõik kindlustatud oleks, siis see maksaks üüratult palju, alati on kindlustustingimustes välistused,“ rõhutas Makienko. Näiteks koguriski vastu kindlustatutel kehtib tema sõnul põhimõte, et kõik, mis ei ole välistatud, on kaetud. „Need kahjud, mis kuuluvad hüvitamisele, ei ole sel juhul kirjas,“ lisas Makienko.

Tavaliselt on välistuste all kahjud, mille teke on ettenähtav. „Tüüpiliselt läheb sinna alla amortisatsioon, samuti kui on teada, et toru on roostetanud ja see läheb katki, siis on tõenäoliselt rikutud hoolsuskohustust ehk seda oleks pidanud ette nägema,“ rääkis Makienko välistustest.

Samuti tuleb kindlustuse valimisel kindlasti hiljem soovitud hüvitise saamiseks pöörata tähelepanu sellele, et ei tekiks alakindlustatust. „See tähendab, et vara on kindlustatud väiksema summa peale, kui hävinenud kaup tegelikult väärt on,“ ütles Morozov. Eriti hakkab alakindlustatus rolli mängima siis, kui kindlustatud on vaid mingi osa kahjust. Sel juhul vaadatakse kahju tekkel kõigepealt seda, kui suure summa kindlustus hävinenud varast täiskindlustuse puhul kataks ning hüvitatakse sellest osa suurus, millele kindlustus oli võetud. „Kindlasti tuleks kindlustussumma valimisel vaadata, millise summa eest on võimalik vara asendada, mitte mis on selle raamatupidamislik jääkväärtus – selle eest ei pruugi uut toodet saada.“

Hind sõltub omavastutusest

See, kui palju kindlustus maksma läheb, sõltub sellest, kuivõrd on ettevõte valmis ise riskidega tegelema või kui palju on ise riske ära maandanud. „Kas ettevõttes on olemas näiteks tulekahjusignalisatsioon,“ tõi Morozov näite. Tema sõnul võetakse hinnastamisel aluseks sektor, milles ettevõte tegutseb. „Puiduettevõttele ja haiglale lähenetakse erinevalt.“

Rüüsoni sõnul mõjutab hinda veel kindlustuskaitse ulatus, st kas on kindlustatud näiteks ainult tulekahju vastu või võetud koguriski kindlustus ning see, kui kõrge on omavastutus. „Enne kindlustama asumist tuleb läbi mõelda, kui suurt riski on ettevõte võimeline kandma, järjest rohkem küsitakse 300eurose omavastusega kindlustuskaitset, mis ajab makse suureks, samas kui õnnetusjuhtumi korral suudetaks ise vastutada ka oluliselt suurema summaga – väikesel pirukaid müüval kohvikul võibki 300 eurot olla taluvuspiir, kuid suure tootmisettevõtte jaoks ei ole ka paarkümmend tuhat eurot midagi ebaloogilist.“

Raadiosaade "Fookuses on kindlustus" valmib koostöös Eesti Kindlustusseltside Liiduga.

Seotud lood

Enimloetud

5

Viimased uudised

Alar Karis istub Donald Trumpi ja ta abikaasa kõrval

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Podcastid

Tagasi Äripäeva esilehele