- OMX Baltic0,39%303,88

- OMX Riga−0,07%877,8

- OMX Tallinn0,94%1 954,39

- OMX Vilnius0,26%1 158,39

- S&P 500−1,97%5 580,94

- DOW 30−1,69%41 583,9

- Nasdaq −2,7%17 322,99

- FTSE 100−0,08%8 658,85

- Nikkei 225−3,88%35 680,28

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,92

- GBP/EUR0,00%1,2

- EUR/RUB0,00%91,93

- OMX Baltic0,39%303,88

- OMX Riga−0,07%877,8

- OMX Tallinn0,94%1 954,39

- OMX Vilnius0,26%1 158,39

- S&P 500−1,97%5 580,94

- DOW 30−1,69%41 583,9

- Nasdaq −2,7%17 322,99

- FTSE 100−0,08%8 658,85

- Nikkei 225−3,88%35 680,28

- CMC Crypto 2000,00%0,00

- USD/EUR0,00%0,92

- GBP/EUR0,00%1,2

- EUR/RUB0,00%91,93

- ST

Kullaturg näitab, et Föderaalreserv blufib

Kullaturu viimase aja liikumised näitavad, et Föderaalreserv blufib, inflatsiooni ei suudeta peatada ning meeletu riigivõla tõttu ollakse paratamatult sunnitud naasma rahatrüki juurde, kirjutab investeerimispankur Nick Giambruno.

Järgnevalt avaldame Giambruno loo, mis ilmus portaalis The International Man (esimene graafik tehtud Tavidi poolt).

2008. aasta finantskriisi ajal langetas Föderaalreserv intressimäärad 0 protsendini ja hoidis neid seal aastaid. 2015. aasta lõpus alustati taas intresside tõstmist, mis kestis kuni 2019. aasta lõpuni, mil repo-turul ( repurchase agreements ehk lühiajalised kindlustatud laenud) tekkis kriis.

Pärast pandeemia algust ja sellega seonduvat hüsteeriat 2020. aasta alguses viis Föderaalreserv intressimäärad uuesti nulli.

Inflatsioon tõusis 2022. aastal 40 aasta kõrgeima tasemeni, mis sundis Föderaalreservi uuesti intressimäärasid tõstma. Kusjuures intresside tõus oli üks ajaloo kiiremaid. Vaid 18 kuu jooksul tõstis keskpank intressid 0 protsendi pealt 5 protsendini – sellele tasemele on intressid ka praegu jäetud.

Allpool olev graafik illustreerib viimase 18 aasta rahapoliitikat.

Kuna intressikulud riigivõla pealt saavad peagi olema USA riigieelarves suurimaks kuluartikliks, siis ma ei usu, et Föderaalreserv saab enam palju intresse tõsta.

Selleks, et konteksti mõista, räägime viimasest korrast, kui USAs inflatsioon möllas. 80ndate alguses oli Föderaalreservi juht Paul Volcker sunnitud tõstma intressimäärad enam kui 17 protsendini. Toona ulatus USA riigivõlg aga 30 protsendini sisemajanduse koguproduktist (SKP). Täna ulatub see enam kui 120 protsendini ning kasvab meeletu kiirusega.

Tänane võlatase ning sellega kaasnevad intressimaksed on põhjus, miks Volckeri optsioon ei ole laual. Kasvavad intressimaksed võiksid viia USA valitsuse pankrotini. Seega ma ei oota, et Föderaalreserv intressimäärasid palju enam tõstaks, arvatavasti ei tõsteta neid enam üldse.

Kusjuures Föderaalreserv pani intresside tõstmise pausile juba aasta tagasi (2023 juulis) ning on hiljuti märku andnud, et pigem ollakse intresse peagi langetamas.

See tähendab, et Föderaalreserv on inflatsiooniga võitluses alla andnud. Tarbijahindade aastane tõus püsib 3,3 protsendi juures, mis on tunduvalt kõrgem kui Föderaalreservi eesmärk (2 protsenti).

Teisisõnu – isegi nende vildaka statistika ja manipuleeritud mängu järgi on Föderaalreserv läbi kukkunud. Nad pole oma inflatsiooni eesmärgile isegi lähedale jõudnud. See on suur läbikukkumine.

Hetkel kuum

Kuld näitab, et Föderaalreserv blufib

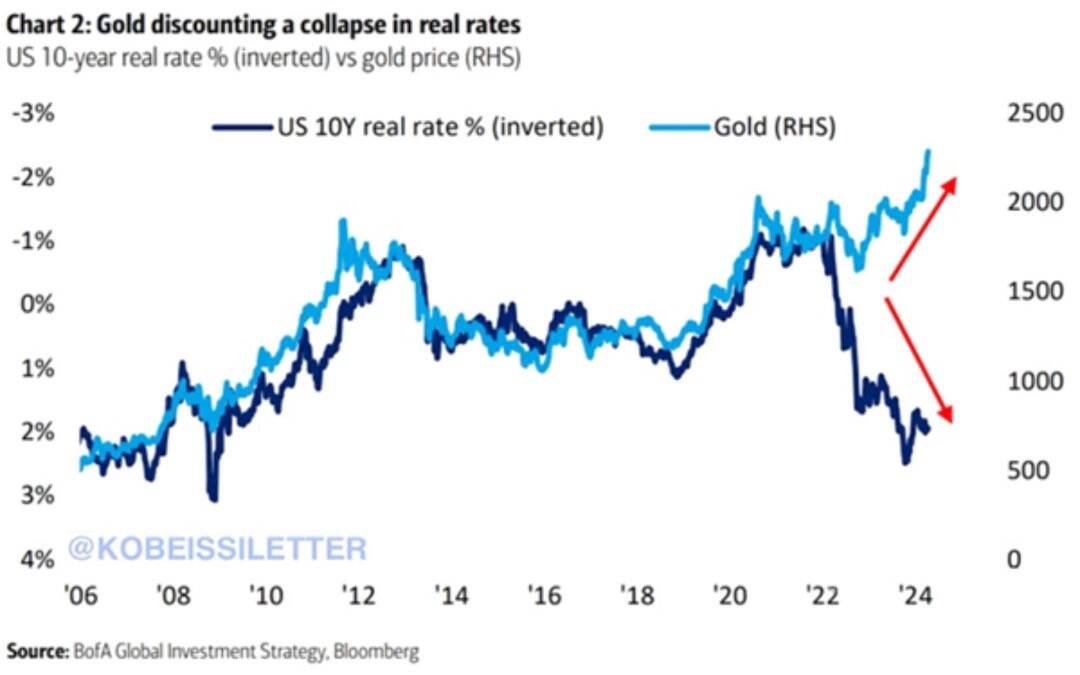

Praeguse intresside tõusutsükli ajal on kulla hinnaga juhtunud midagi imelikku. Ajalooliselt on kuld olnud reaalintressidega negatiivses korrelatsioonis.

Kui reaalintressid tõusevad, siis kulla hind kipub langema ja vastupidi. Põhjus on selles, et kui reaalintressid on kõrgel, siis eelistavad investorid hoida kulla asemel USA riigivõlakirju.

See ajalooline seos murti 2022. aastal. Reaalintressid hakkasid pärast intresside tõstmist Föderaalreservi poolt kiiresti kasvama. Aga kulla hind läks üles.

Kuld mitte ainult ei tõusnud, vaid lendas uute rekorditeni. See on midagi, mida paljud analüütikud ei oleks julgenud tõusvate intresside keskkonnas ennustada.

Fakt, et kuld lõhkus pöördvõrdelise seose reaalintressidega ja tõusis rekorditeni, on kummaline ja näitab, et midagi on toimumas.

Turg lehvitab punast lippu

Viimane kord, kui midagi sellist juhtus, oli 1970ndatel, mil inflatsioon väljus kontrolli alt. Toona ostsid investorid usinalt kulda, sest nad ei uskunud, et Föderaalreserv suudab inflatsiooni kontrollida. Seda vaatamata asjaolule, et reaalintressid tõusid.

On väga suur võimalus, et turg ütleb meile täna midagi sarnast. Turud ütlevad meile, et Föderaalreserv on lõksus. USA valitsuse võlataseme kasv sunnib Föderaalreservi loobuma inflatsiooniga võitlemisest, selle asemel ollakse sunnitud valuuta väärtust veelgi lahjendama.

Teisisõnu – Föderaalreserv üritab väita, et nad suudavad Ponzi skeemiga koomale tõmmata ning kullaturg näeb sellest blufist läbi.

Väga oluline on aru saada, et kui Föderaalreserv loobub inflatsiooniga võitlemisest, siis naastakse poliitikate juurde, mis inflatsiooni esialgu üldse tekitasid.

Kvantitatiivne lõdvendamine on keskpankade eufemism pidurdamatule valuuta väärtuse devalveerimisele. Peagi näeme seda jälle ja uued programmid saavad olema suuremad kui eelmised.

Tõsi, Föderaalreserv võib hakata seda mingi muu segadustekitava nimega kutsuma, aga efekt saab sama olema.

Pandeemia hüsteeria ajal lõi Föderaalreserv iga kuu õhust juurde 120 miljardit dollarit – see oli tunduvalt suurem, kui eelneva rahatrüki ajal, mil loodi 40 miljardit kuus. Kaks sellele eelnenud programmi olid omakorda veel väiksemad.

Kui kulla hind on juba praegu tegemas tõusvate reaalintresside keskkonnas uusi rekordeid, siis kujutage ette, mis juhtub siis, kui Föderaalreserv hakkab uuesti raha trükkima. Ja teeb seda suuremas mahus kui eelnevatel kordadel.

Paneme nüüd pusle kokku, et näha laiemat pilti.

1. Üks ajaloo agressiivsemaid intresside tõstmisi pole inflatsiooni peatanud.

2. Föderaalreserv ei saa enam intresse palju tõsta, sest sel juhul läheb USA valitsus intressimaksete plahvatusliku tõusu tõttu pankrotti.

3. Kvantitatiivne lõdvendamine (QE) tuleb tagasi ja saab olema ajaloo suurim.

Kui kolm ülalmainitud punkti peavad paika – ja ma usun, et nii see on – siis tõstatavad nad tähtsa küsimuse: kuidas suudab Föderaalreserv vältida lõksu, kus ollakse sunnitud kogu aeg raha trükkima? Ma ei usu, et see on võimalik. Ja selle tagajärjed saavad olema suured.

See võib olla viimane intresside tõusutsükkel enne lõputut rahatrükki, mis võib ette kuulutada dollari varisemist või nagu Ludwig von Mises ütles – “seotud valuutasüsteemi lõplik ja totaalne katastroof”.

Kahjuks ei saa enamus inimesi aru, kui halvaks saavad asjad valuuta kokkuvarisemise ajal minna. Ja vähesed teavad, kuidas ennast selleks ette valmistada.

Tõenäoliselt näeme finantsturgudel erakordset volatiilsust, mis laastavad tavainimeste säästud ja pensioniks kogutud raha. Ja ma ei räägi lihtsalt aktsiaturgude krahhist ja valuutakriisist. See on midagi palju suuremat, millel on potentsiaali muuta kogu ühiskonda. See on loonud majandusliku olukorra, mida me ei ole kunagi näinud. Tekkimas on tõsine kriis, mis hõlmab erinevaid valdkondi. See ei saa olema ilus.

Kui soovid maailmamajanduses toimuvate protsessidega kursis olla, siis külasta meie uudiste lehte!

Seotud lood

Enimloetud

4

6

Uus lavastus räägib jalgratturite pantvangidraamast

Viimased uudised

“Mind ei huvita, mis sõnumi see saadaks”

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Podcastid

Tagasi Äripäeva esilehele